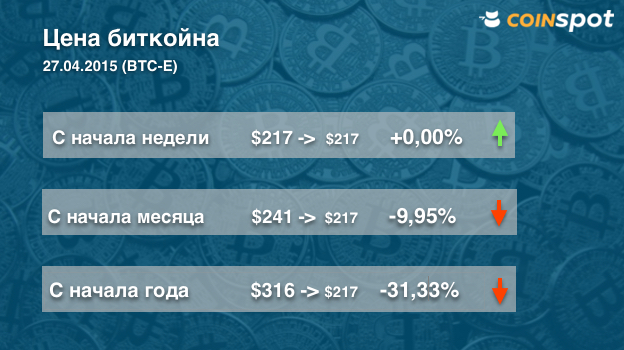

Неделя начинается на минорной ноте. За выходные цена упала практически на $10. Стерев тем самым все достижения начала недели. Хотя подобная картина и не стала большим удивлением, ввиду того, что мы бывали уже свидетелями подобных историй, но надежда на формирование бычьего тренда тает на глазах. Мы по прежнему находимся в нисходящей тенденции причем еще и на критических уровнях.

Обзор дневного таймфрейма

На утро понедельника падение цены остановилось на внутритрендовом уровне поддержки и в самой непосредственной близи уровня поддержки $210 — $215. В воскресенье цена уже прокалывала поддержку вплоть до $210, но пока мы удержались. При этом стоит отметить, что если подобные проколы появятся еще пару раз, то это будет сигнализировать о силе продавцов и их желании увести цену вниз.

При пробое диапазона $210 — $215, первой целью курса выступает район $190, а затем обновление годовых минимумов на $170.

При этом нельзя сбрасывать со счетов и возможность отскока от нынешней поддержек вверх в район $225. Мы всегда придерживались позиции игры от ключевых уровней, сейчас один из таких моментов, при этом не стоит забывать про буферную зону поддержки, пробой которой поменяет картину на противоположную.

Общие итоги

Нынешняя ситуация является достаточно критичной как для быков, так и для медведей. Уровень поддержки, на котором мы остановились очень сильный — он был актуален уже в начале февраля. Чем сильнее и долгосрочнее уровень, тем большие последствия следуют за его пробоем. Так что, если цена не удержится выше $215 и уйдет вниз, то $190 это лишь первый уровень, которого следует ждать, за ним мы пойдем к минимумам года и все это движение может носить обвальный характер.

При всем этом данная картина представляет хорошие возможности для спекулятивной игры, при этом стоит помнить, что волатильность при панических и эмоциональных движениях всегда усиливаться, именно поэтому нужно подстраховываться стоп-заявками, либо заранее определять уровни выхода из позиции.

Как говорится, войти в рынок много ума не надо, а вот определить точку выхода — это уже мастерство.

Обзор фундаментального фона

На прошлой недели вышла весьма интригующая новость, что один из американских банков — Chase, дочерняя структура JP Morgan Chase & Co., объявил об ограничении на использование наличных средств в ряде регионов, отметив, что теперь операции по некоторым направлениям: оплата задолженностей по кредитным картам, оплата ипотечных и автокредитов, а также взносы в ПИФы должны осуществляться только в безналичной форме.

При этом банк запретил своим клиентам хранить наличные средства в банковских ячейках, за исключением тех, которые представляют коллекционную ценность.

Возникает вопрос, с какой целью банк, один из самых приближенных финансовых институтов к ФРС, пошел на такой шаг? Вариант инновационного формата не очень вписывается во всю эту картину, а вот попытка максимизировать контроль за движением капитала смотрится очень обоснованно.

Уже сегодня благодаря огромной роли безналичных платежей контроль со стороны государства находится на небывалом уровне, а от понятия конфиденциальности почти ничего не осталось. Многие представители нормативно-регулирующих органов подают наличные деньги, движение которых, зачастую, не поддается контролю, как инструмент финансирования терроризма.

При этом стоит ли удивляться, что одним из первых финансовых учреждений, кто проявил подобную инициативу выступает JP Morgan, банк, который больше всех приближен к министерству финансов США и ФРС, ведь в разгар кризиса 2008 года он один из первых получил $25 млрд. финансирования от государства. По сути, сейчас он хоть и негласно, но явно выполняет указание правительства.

Этот тренд будет только усиливаться и уход от фиата, с которым Центральные банки уже заигрались до предела, и возможностей манипулирования им почти не осталось, будут переводить все в безналичный формат, чтобы расширить свой инструментарий воздействия на экономику. При этом контроль за движением капитала, как населения, так и корпораций будет на максимально возможном уровне.