Используя историю цен фьючерсов на золото, автор блога Good Audience под псевдонимом ObiWan Kenobit в своей статье попытался спрогнозировать дальнейшую цену биткоина. Согласно модели для золота, биткоин должен подняться примерно до $86 000 в декабре 2018 года. Предлагаем вам сокращённый перевод поста, опубликованного на Medium.

Фьючерсы на биткоин были встречены с большим энтузиазмом в декабре 2017 года. Cboe запустила свои 11 декабря, а CME Group — 17 декабря. Фьючерсные контракты дали покупателям возможность делать ставки как на рост биткоина, так и на его падение. Прямого влияния на базовый актив у фьючерсов нет, поскольку контракты реализуются в наличном расчёте (cash settlement), однако многие рассматривали введение нового финансового инструмента как признак признания на институциональном уровне. Это обещало дополнительные деньги и дальнейший рост цен.

Как видно на графике, с 1 ноября 2017 года до 17 декабря 2017 года цена биткоина выросла с $6800 до $19 500 — за 47 дней мы видим трёхкратное повышение. Очевидно, биткоин был в пузыре.

Пик 17 декабря совпал с первыми фьючерсными контрактами CME Group, а затем начался спад. 6 апреля 2018 года биткоин упал до минимума в $6700.

Фьючерсы убивают биткоин?

Биткоин часто называют цифровым золотом. Как и золото, это дефицитный актив, который инвесторы берегут, прилагая большие усилия для защиты своих вложений. Стартап Xapo уже построил подземные бункеры, в которых хранятся секретные ключи. Как и в случае с биткоином, фьючерсы на золото были запущены во время большого интереса к нему и высоких цен.

В декабре 2017 года Crypto Quantic Ph.D проанализировал историю цен на золото и сопоставил её с биткоином. Используя ценовые движения после запуска фьючерсов в качестве ориентира, он пришёл к следующему выводу:

Я не жду, что тренд биткоина будет точно следовать тренду золота, но, если бы это произошло, мы бы увидели значительное падение в апреле 2018 года (помните, что биткоин движется в четыре раза быстрее). Затем последовал бы рост до $60 000 — 80 000 до ещё одного крупного отката с конечным скачком до $180 000.

Данная статья (частично) повторяет его анализ и добавляет актуальные данные. Используя золото в качестве основы для нашей модели, мы увидим, что введение фьючерсов не убило биткоин, а открыло ему дверь для дальнейшего, более значительного роста. Для лучшего понимания рассмотрим проблемы, связанные с владением золотом в США в конце XIX и в ХХ веке.

Краткая история золотого стандарта

- Через несколько лет после 1834 года «золото стало главной монетой внутренней торговли» в США. Строгий золотой стандарт объявили в 1879 году.

- Президент Рузвельт 5 апреля 1933 года подписал распоряжение №6102, в соответствии с которым хранение золотых монет, слитков и золотых сертификатов стало незаконным. Это должно было стимулировать экономический рост во время Великой депрессии. Золотые запасы фактически конфисковывались и включались в Федеральную резервную систему по курсу $20,66 за тройскую унцию. За уклонение от сдачи золота были установлены штрафы до $10 000 и/или тюремное заключение до десяти лет. Эта национализация золота ознаменовала конец истинного золотого стандарта.

- Закон о золотом резерве от 1934 года требовал, чтобы всё золото и золотые сертификаты, принадлежащие Федеральному резерву, были проданы Министерству финансов США. Он также скорректировал цену золота до $35 за тройскую унцию.

- Начиная с 1964 года гражданам США разрешалось покупать не подлежащие погашению золотые сертификаты.

- 15 августа 1971 года президент США Никсон приостановил конвертацию золота в доллары США. У иностранных государств было больше долларов, чем обеспечивающего их золота. Таким образом, Никсон сильно обесценил стоимость доллара.

- В 1973 году США полностью отказались от золотого стандарта, и валюты начали плавать друг против друга (плавающий курс, начало фиатной эпохи). Цена золота больше не фиксировалась.

- В 1974 году президент США Форд подписал закон №93-373, согласно которому гражданам США разрешалось владеть золотом и хранить его с 1 января 1975 года.

- 31 декабря 1974 года начали торговаться первые фьючерсные контракты на золото.

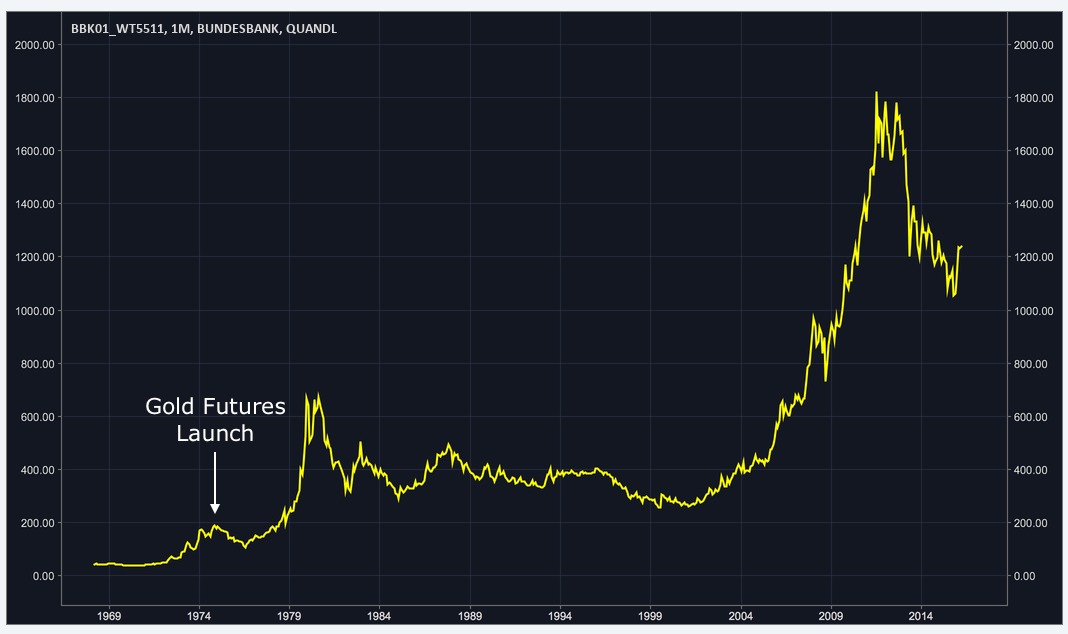

Золото поддерживало относительно флэтовый (управляемый) курс в годы, предшествовавшие решению администрации Никсона от 1973 года. Цена начала двигаться вперёд задолго до закона Форда в 1974 году. Давайте посмотрим на цену золота до введения фьючерсов:

Как мы видим, она неуклонно росла. Цены на золото начались с базового уровня в $40 и поднялись до $200 с мая 1971-го по декабрь 1974-го. Затем случилось это:

Фьючерсы были введены 31 декабря 1974 года — через день после того, как золото достигло почти $200 за тройскую унцию. За последние два года цены на золото упали, достигнув минимума в $102 (31 августа 1976 года), то есть актив потерял почти 50% стоимости. Кажется, что запуск фьючерсов негативно отразился на цене золота. Но фьючерсы не убивали золото:

После первоначальной коррекции произошло несколько больших скачков роста. Один в начале 1980 года и несколько в 2011-2012 годах. Мы будем использовать эти ценовые движения в качестве нашего ориентира.

Фьючерсы на биткоин

Подготовка к ралли биткоина стартовала в конце 2016 года. Рост цены ускорился, совпадая с объявлением о запуске фьючерсов. Вот что произошло после начала торгов фьючерсными контрактами:

На этой диаграмме биткоина мы видим паттерн, похожий на диаграмму фьючерсов на золото, только за более короткий период времени. Цена достигла максимума в тот день, когда начали торговаться первые фьючерсы на CME, и в течение следующих 117 дней упала до минимума в $6700, то есть актив потерял почти 70% своей стоимости.

Теперь, когда у нас есть данные, давайте использовать график цен фьючерсов на золото в качестве ориентира для следующего шага биткоина. Хотя диаграммы выглядят одинаково, периоды совершенно разные, поэтому нужно подобрать нормализованные временные рамки. Запуск фьючерсов будет нашей точкой отсчёта.

- Открытие фьючерсов на золото: 31 декабря 1974 года;

- последующий минимум: 23 августа 1976 года;

- открытие фьючерсов на биткоин: 17 декабря 2017 года;

- последующий минимум: 6 апреля 2018 года.

- запуск фьючерсов на золото, от максимума до минимума: 601 день;

- запуск фьючерсов на биткоин, от максимума до минимума: 117 дней;

- нормализация: 601/117 = 5,1.

Таким образом, биткоин движется в пять раз быстрее, чем золото. Теперь мы будем использовать этот коэффициент для вычисления следующей точки роста биткоина.

- Максимальная цена золота после достижения нижней отметки: 1232 дня;

- максимальная цена биткоина после достижения нижней отметки: 1232/5,1 = 242 дня;

- новый максимум биткоина: 6 апреля 2018 года + 242 дня = 3 декабря 2018 года.

Что насчёт цены?

- Золото до фьючерсов: $200;

- золото после фьючерсов: $850;

- коэффициент оценки: 4,3;

- биткоин перед фьючерсами: $20 000;

- биткоин после фьючерсов: $20 000 х 4,3 = $86 000.

Анализ Crypto Quantic также включал в себя анализ будущих пиков цен биткоина, которые коррелировали с золотом. Согласно этим подсчётам, максимальная цена биткоина составит около $180 000.

Автор данной статьи считает, что биткоин превысит и это значение, так как сетевые эффекты, отсутствующие у золота, в нашем случае будут дополнительно стимулировать рост. Социальная осведомлённость, растущее признание криптовалют и философия HODL сыграют в росте цены важную роль. Если биткоин следует закону Меткалфа и имитирует предыдущие циклы, прогноз Тима Дрейпера с ценой в $250 000 к концу 2021 года вполне может оправдаться.

Я в коинмаркет заглянул и снова курс 6000 за биток…

Пользуясь случаем передаю привет ветке анализов!

Я в коинмаркет заглянул и снова курс 6000 за биток…

Пользуясь случаем передаю привет ветке анализов!

дай бог чтобы это свершилось)))

Хорошая статья чтоб помечтать)

6700 это минимум?) ой ли