Количество стейблкоинов Dai в обращении необходимо увеличивать более чем на 70% каждый год, чтобы MakerDAO (MKR) оправдывала свою текущую капитализацию на уровне около $350 млн. Об этом говорится в отчете аналитической компании AlfaBlok.

Аналитики провели фундаментальный анализ проекта и пришли к следующему выводу: «При оптимистичных сценариях рост обращения Dai должен составлять более 70% в год и достигать от сотен миллиардов до триллионов к 2040 году».

Модель MakerDAO

Maker предлагает две основные услуги: кредиты и депозиты.

- Кредиты. Пользователи Maker блокируют средства в смарт-контракте и могут взять с них кредит. Когда кредит (+проценты) возвращается, пользователи могут разблокировать залог. Уплаченные проценты называются «комиссией за стабильность» (Stability Fee или SF).

- Депозиты. Пользователи могут блокировать деньги в смарт-контрактах и зарабатывать на них проценты. Полученные проценты начисляются по так называемой «норме сбережений Dai» (Dai Savings Rate или DSR).

Как правило, существует разница между SF и DSR. Например, недавно SF были на уровне 0,5%, а DSR на уровне 0%. Этот разброс между процентами можно рассматривать как «операционную прибыль», которую берет Maker.

Эта прибыль может быть использована для рекапитализации системы, если дела пойдут плохо. Однако, когда все идет хорошо, эти средства, как ожидается, будут использованы для вознаграждения держателей токенов MKR. Владельцы МКР получают вознаграждение за управление системой.

Возможный сценарий

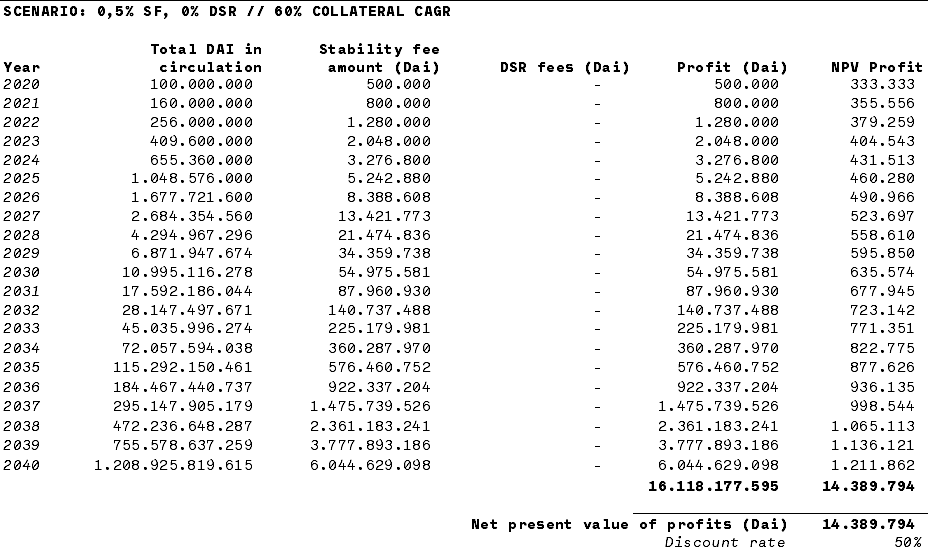

Давайте посмотрим простой пример 20-летнего сценария до 2040 года.

Представим, что в течение этого периода система вообще не требует рекапитализации, и что вся прибыль, полученная от распределения процентов, сохраняется в бизнесе.

Мы сделаем следующие предположения:

- Процентный спрэд: будет постоянным на уровне 0,5% в течение следующих 20 лет;

- Dai в обращении: постоянно растет на 60% в год в течение следующих 20 лет.

Общая прибыль в этом очень простом прогнозе составляет 16 млрд Dai. Теперь к этим прибылям за 20 лет применим ставку дисконтирования в 50% и текущая стоимость будущей прибыли составит 14,3 млн DAI.

При оценке стартапа венчурные капиталисты обычно используют ставки дисконтирования от 30% до 70%, поэтому это можно считать приемлемой ставкой для DeFi-проекта.

Прогнозы

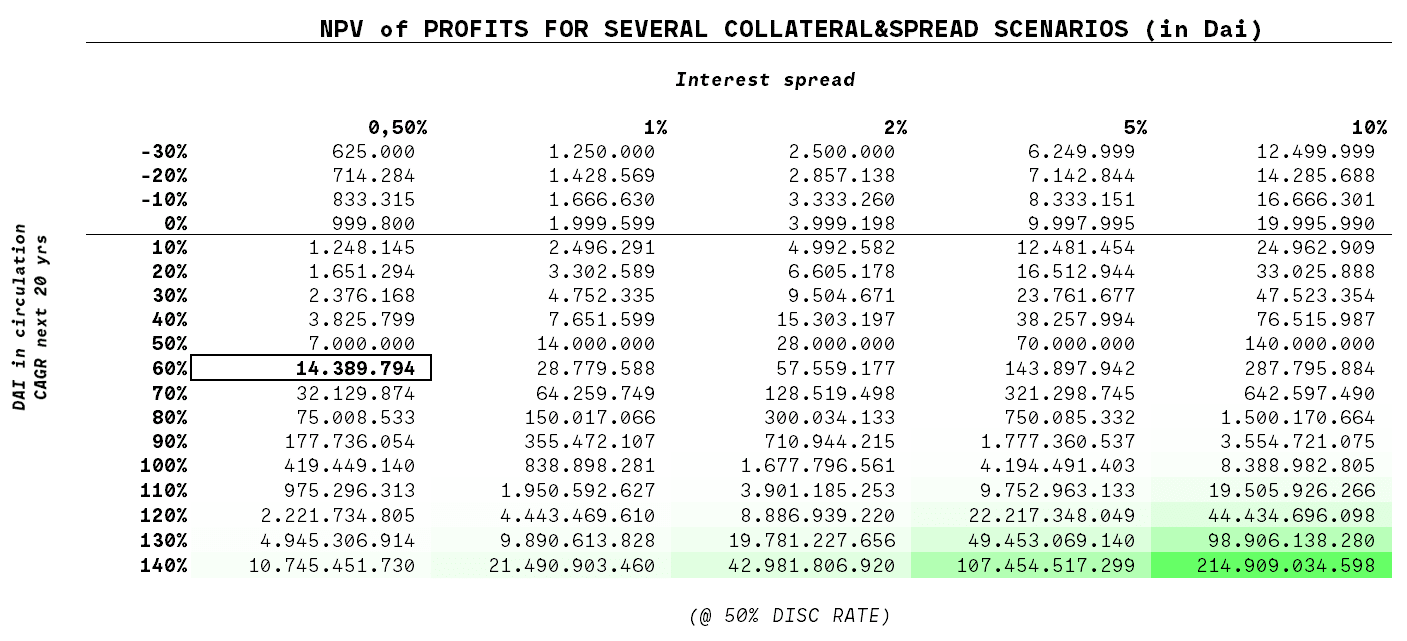

Давайте теперь посмотрим, как меняются прогнозы прибыли при смене двух ключевых переменных: годового роста Dai в обращении и процентного спреда.

Пример, которые мы привели, включает 14,3 млн DAI при 60% росте обращения при 0,5%-ном разбросе (выделено). При более низких темпах роста прибыль быстро снижается.

Сравним с текущей рыночной капитализацией

Самая важная часть этого анализа. Давайте сравним эти сценарии с текущей оценкой Maker.

Одна из ключевых идей фундаментального анализа заключается в том, что стоимость инвестиции имеет смысл, если ее цена ниже суммы будущих дисконтированных денежных потоков. Текущая стоимость Maker составляет $350 млн.

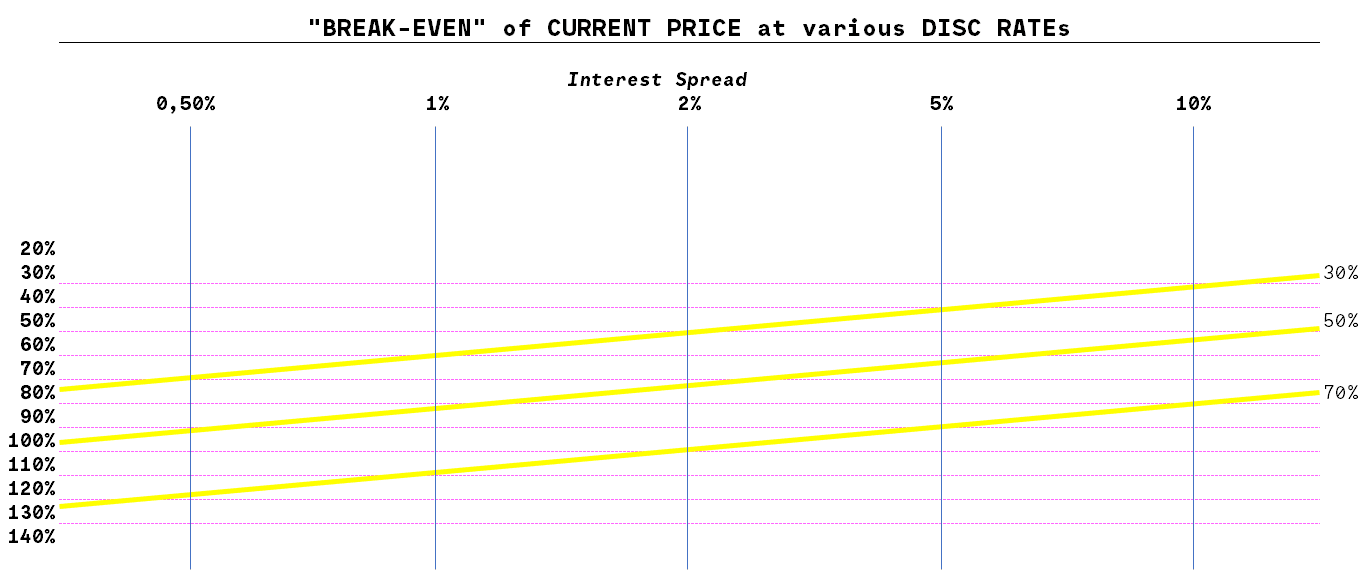

Maker будет считаться дешевым, если сумма дисконтированной прибыли превысит $350 млн, и дорогим, если дисконтированная прибыль будет ниже. Вот что показывает следующий график:

Здесь показаны комбинации роста обращения и процентного спреда, для которых текущая оценка в $350 млн является дешевой (зеленый) или дорогой (розовый).

Люди, покупающие MKR, ожидают, что они окажутся в зеленой зоне, и, следовательно, неявно делают ставку на рост обращения Dai.

Пример выше был со ставкой дисконтирования в 50%. Посмотрим, как меняется цена при других ставках:

Это дает нам представление об увеличении обращения Dai, которое необходимо для того, чтобы текущие цены считались привлекательными. Как вы можете видеть, даже при 30% ставке дисконтирования и низких спредах текущая оценка подразумевает рост обращения на 70% в год в течение следующих 20 лет.

Сценарии обращения Dai

Теперь давайте посмотрим, что означают эти годовые темпы роста обращения DAI в цифрах.

Другими словами, для того, чтобы покупка Maker при капитализации $350 млн была выгодной сделкой, обращение Dai к 2040 году должно составлять триллионы.

Учитывая, что текущая рыночная капитализация эфириума составляет $23 млрд, нужны значительные структурные изменения, чтобы Maker/Dai смог поддержать эти уровни роста.

Финальные результаты

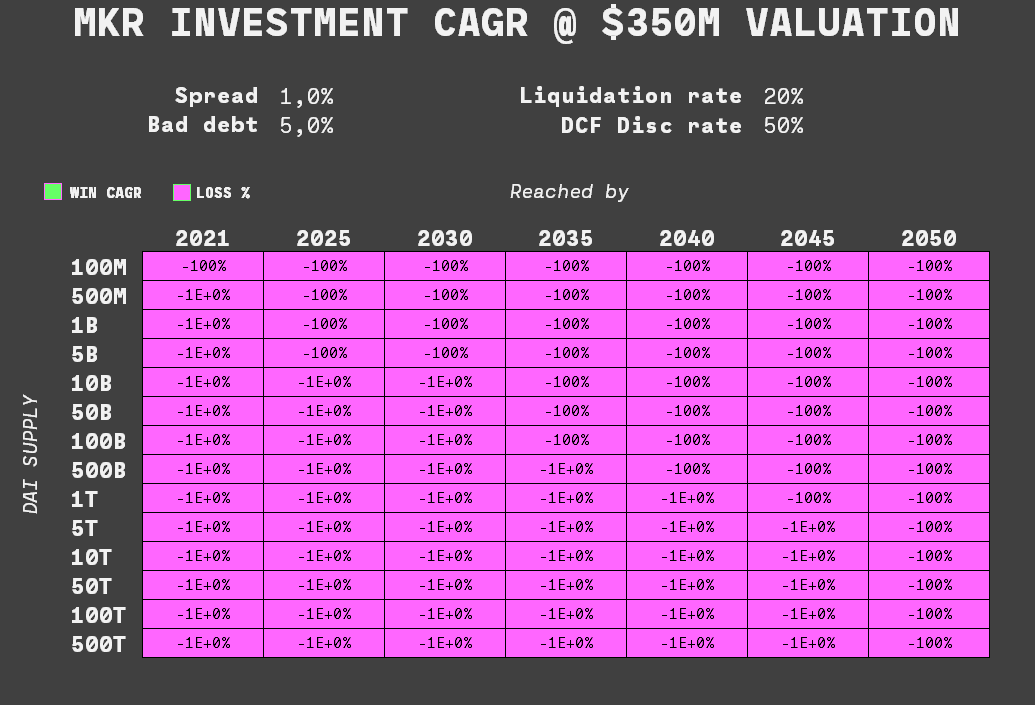

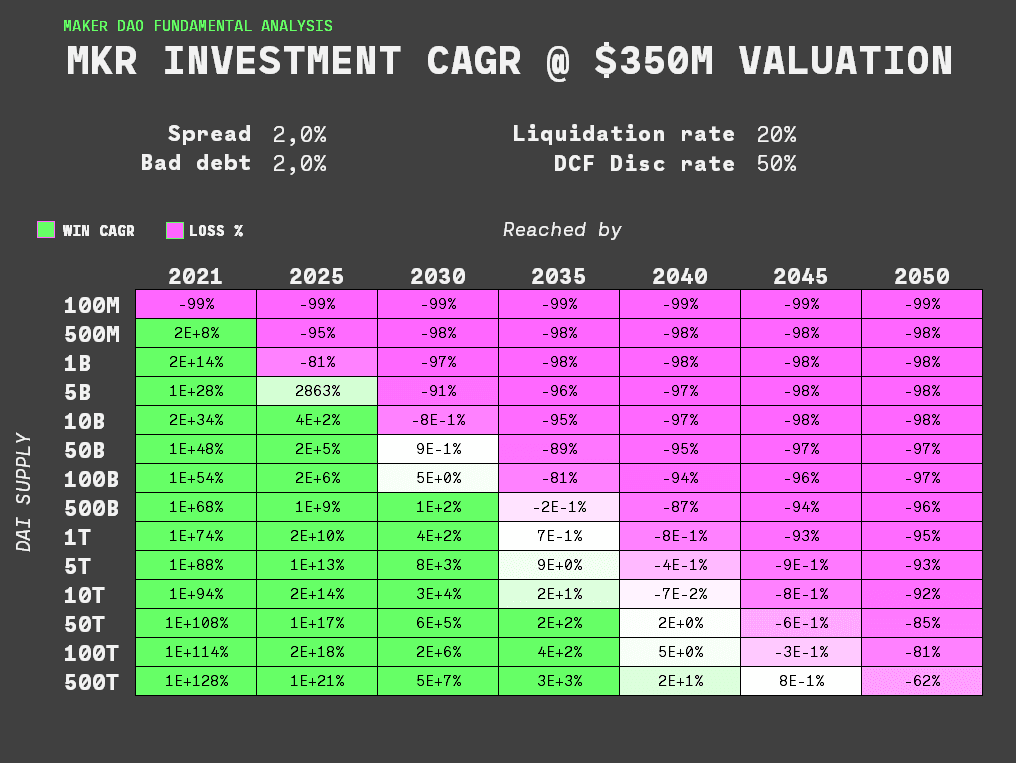

Обсудив эти результаты с сообществом Maker, аналитики решили добавить две дополнительные переменные для оценки результатов: безнадежный долг (% от DAI, которые требуют повторного обеспечения через залоговые аукционы) и уровень ликвидации (В 2019 году наблюдаемая уровень ликвидации составила 20%). Аналитики объединили все показатели и составили карту возврата инвестиций с точки зрения держателя MKR.

Графики показывают:если предложение DAI достигнет X к году Y, каков совокупный среднегодовой темп роста (CAGR) инвестиций в MKR, учитывая, что я купил при оценке $350 млн? Доходы корректируются с учетом ставки дисконтирования 50%.

Первый сценарий: высокий уровень безнадежного долга.

Как мы видим, для держателя MKR высокий уровень безнадежного долга ― это самый страшный враг.

Перспективные сценарии: Здоровые, даже значительные доходы возможны для держателей MKR, если будут достигнуты следующие параметры роста:

В серии твитов ниже вы можете увидеть больше комбинаций:

Суть ясна: безнадежный долг и спред не могут быть слишком далеко друг от друга, и к 2040 году вам будут нужны триллионы DAI.

DAI в обращении является ключевым фактором для держателя MKR. При 100 млн в обращении сообществу нужно провести огромную работу для достижения сотен миллиардов. Учитывая, что общая рыночная капитализация эфириума составляет $23 млрд, сложно рассчитывать на то, что обращение DAI составит 10 трлн.

«MakerDAO ― это очень важный проект для DeFi. Он не только является критически важной частью этой экосистемы, но и моделью того, как могут работать организации в DeFi. Мы можем многому научиться, наблюдая за его развитием», ― заключают аналитики.

[…] Источник […]

[…] Источник: https://coinspot.io […]