Полезная валюта должна выполнять функции платёжного средства, меры стоимости и средства накопления ценности. Криптовалюты преуспели в области платежей и обмена, но как средство накопления ценности или мера стоимости они плохи. Можно ли полагаться на средство накопления, если его цена ежедневно скачет на 20%?

На помощь приходят стейблкоины (стабильные монеты). Они представляют собой криптовалюты с фиксированной ценой, и это означает, что рыночная цена стейблкоина привязана к другому стабильному активу, например к американскому доллару.

Итак, почему мы стремимся к этому? Хасиб Куреши (Haseeb Qureshi) — инженер, предприниматель, криптоэнтузиаст и бывший профессиональный игрок в покер, а ныне преподаватель школы компьютерных наук Брэдфилда в Сан-Франциско — объясняет, чем различаются разные схемы работы стейблкоинов и зачем вообще нужны стабильные криптовалюты. Оригинал его статьи опубликован Hacker Noon.

Святой Грааль криптомира

Биткоин и эфириум — это две доминирующие криптовалюты, однако их цены неустойчивы. Волатильность криптовалют способствует спекулятивным заработкам на биржах, но в долгосрочной перспективе она же препятствует их признанию.

Представители бизнеса и потребители не хотят подвергать себя риску при совершении транзакций в криптовалютах.

Например, вы не можете платить кому-либо зарплату в биткоинах, так как покупательная способность заработной платы в этом случае будет колебаться вместе с курсом биткоина. Волатильность криптовалют также делает невозможными блокчейн-кредитование, деривативы, рынки прогнозов и другие долгосрочные смарт-контракты, которые требуют стабильности цены.

И, конечно же, есть множество пользователей, которые не хотят спекулировать. Они просто хотят хранить свои денежные средства в форме криптовалют, чтобы они не теряли свою ценность и находились в реестре, защищённом от цензуры — избегая навязчивых банковских услуг, контроля со стороны валютных служб или сюрпризов рушащейся экономики. На данный момент биткоин и эфириум не могут этого предложить.

Идея стейблкоинов давно витала в воздухе. Криптовалюты и их признание оказались в трудном положении из-за нестабильности цен. По этой причине создание стейблкоинов долгое время считалось святым Граалем криптовалютных экосистем.

Но как создать стейблкоин? Чтобы ответить на этот вопрос, мы сначала должны понять, что для актива означает стабильность в цене.

Цена стабильности

Все стейблкоины подразумевают привязку цены к чему-либо, что имеет определённую ценность (например, доллар, золото и т.д.). Стейблкоины чаще привязывают к американскому доллару (поэтому каждый стейблкоин торгуется на уровне $1), но иногда такие монеты могут быть привязаны и к другим основным валютам или индексу потребительских цен.

Разумеется, стоимость актива не зависит от вашего решения присвоить ему определённую цену. Перефразируя высказывание Престона Бирна, можно утверждать следующее: стейблкоин должен быть активом, который оценивает себя сам, а не активом, который оценивается в результате спроса и предложения.

Вообще говоря, это противоречит тому, что мы знаем о рынках.

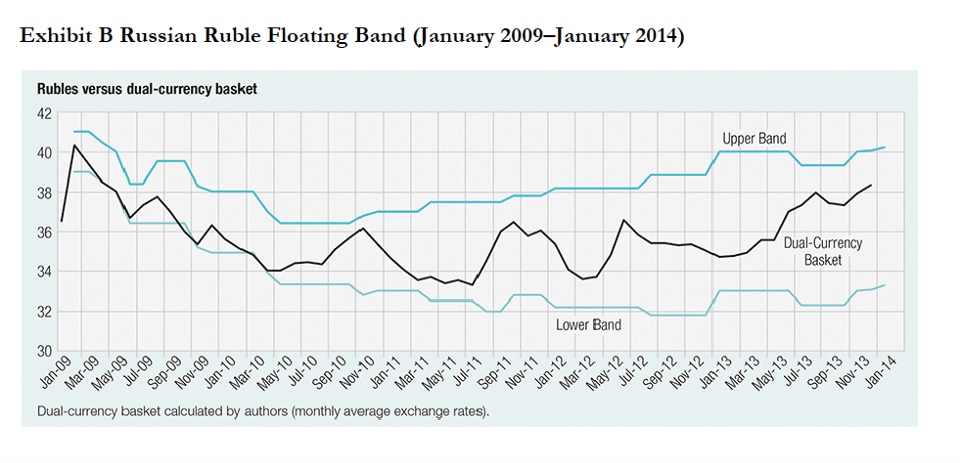

Тем не менее это не означает, что существование стейблкоинов невозможно. Стейблкоины — это всего лишь привязанные валюты, а они, конечно же, возможны, и существует много поддерживаемых привязанных валют. Однако почти все крупные центральные банки отошли от них. Отчасти это произошло потому, что привязанные валюты сложны в обслуживании и негибки по своей природе. История снова и снова учит нас: так же, как это было с кризисом мексиканского песо в 1994 году, рублёвым кризисом в 1998 году или с печально известной «черной средой», когда Джордж Сорос «сломал банк Англии», — при достаточно неблагоприятных условиях невозможно поддерживать никакие привязанные валюты.

Хотя это неполная картина.

Реальность такова, что поддерживать можно любую привязанную валюту, но только в определённом диапазоне динамики рынка. Для одних привязанных валют такой диапазон рыночной динамики может быть шире, а для других — уже. Однако несомненно то, что по крайней мере при некоторых рыночных условиях поддерживать привязанную валюту можно. Главный вопрос для каждого механизма привязанной валюты состоит в том, насколько широк диапазон динамики рынка, которую эта привязанная валюта может поддерживать.

Если предположить, что валютные рынки испытывают случайные изменения цен, то это означает, что каждая привязанная валюта в конечном итоге выйдет за пределы своего стабильного диапазона и упадёт в цене. Однако солнце в конце концов тоже должно поглотить солнечную систему! (Да и чёрт с ней.) Мы могли бы назвать привязанную валюту стабильной, если бы она проработала, например, 20 лет. В наши «фиатные» годы это очень неплохо.

Тогда к любой привязанной валюте возникает четыре вопроса:

1. Какую волатильность может выдержать эта привязанная валюта (а именно, какой нисходящий наплыв на продажу она может выдержать)?

2. Насколько затратна поддержка такой привязанной валюты?

3. Насколько поддаётся анализу диапазон рыночного поведения, при котором привязанная валюта может восстановиться?

4. Насколько прозрачны истинные рыночные условия для трейдеров?

Последние два пункта имеют большое значение, поскольку привязанные валюты основаны на теории игры (на точках Шеллинга). Если участникам рынка трудно определить, когда привязанная валюта слабая, то это становится почвой для распространения ложных новостей или для наведения паники на рынке, что может спровоцировать дальнейшую её продажу (по сути, это так называемая «спираль смерти»). Если привязанная валюта прозрачна, то она более устойчива к манипуляциям или колебаниям настроений.

Резюмируя вышесказанное, можно заключить, что идеальный стейблкоин должен выдерживать значительную волатильность рынка, не должен быть чрезвычайно затратным для поддержки, должен легко поддаваться анализу по параметрам стабильности и быть прозрачным для трейдинга и арбитражных сделок. Именно такие функции могут обеспечить максимальную стабильность стейблкоина в реальном мире.

Это те направления, по которым мы будем анализировать различные схемы стейблкоинов.

Итак, как можно создать стейблкоин?

Типы стейблкоинов

В принципе, судя по схемам устройства наиболее стабильных монет, возможных конструкций может быть не так много. Большинство схем представляют собой небольшие вариации друг друга, а на самом деле существует лишь несколько фундаментальных моделей.

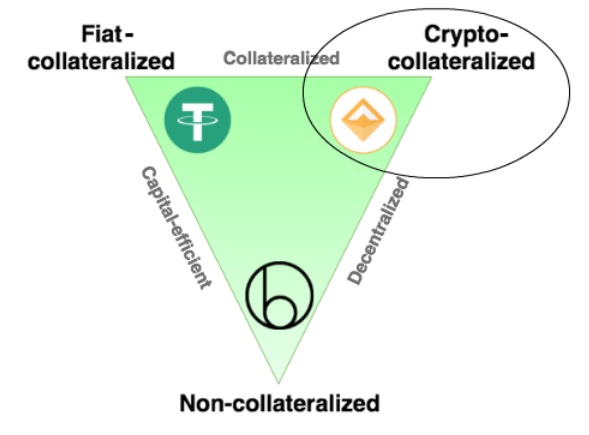

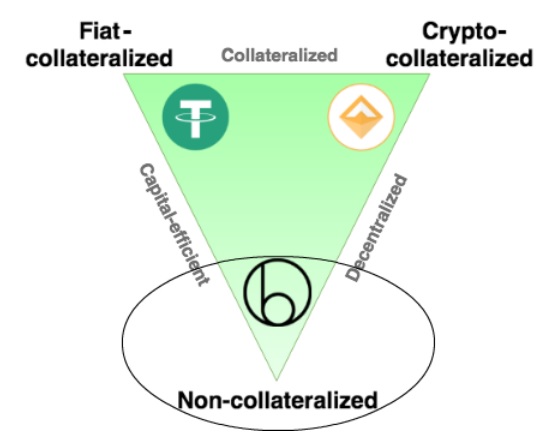

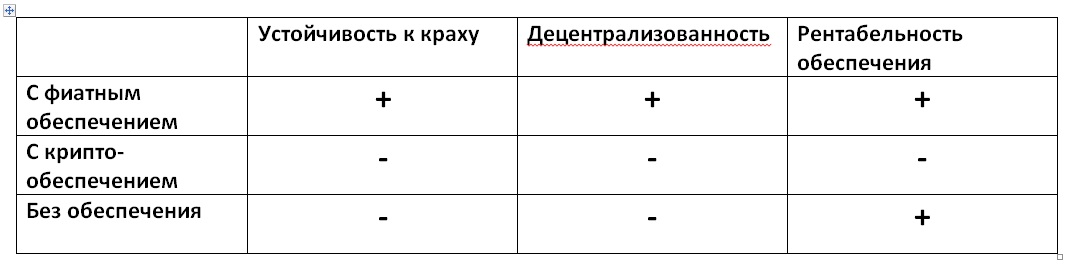

Не вдаваясь в подробности, можно отметить, что классификация стейблкоинов включает в себя три семейства монет: монеты, обеспеченные фиатными деньгами; монеты, обеспеченные криптовалютами; монеты, не обеспеченные ничем. Мы проанализируем каждую схему.

Монеты, обеспеченные фиатом

Если вы хотите создать стейблкоин, лучше всего начать с очевидных вещей. Просто создайте криптовалюту, которая в буквальном смысле представляет собой долговую расписку (IOU), выкупаемую за $1.

Вы вносите доллары на банковский счёт и выпускаете стейблкоины, стоимость которых относится к доллару один к одному. Когда пользователь хочет превратить свои стейблкоины обратно в доллары США, вы уничтожаете его стейблкоины и передаёте пользователю доллары. Этот актив должен обязательно торговаться по цене $1, и это, скорее, не привязанная валюта, а просто цифровое представление доллара.

Это простейшая схема стейблкоина. Она требует централизации из-за того, что вы должны доверять хранителю, а этот хранитель должен заслуживать доверия. Вам также потребуется, чтобы аудиторы периодически проверяли этого хранителя, а это может стоить дорого.

Однако такая централизация обеспечивает наилучшее соотношение цены и надёжности. Схема выдерживает любую волатильность криптовалют, поскольку всё залоговое обеспечение удерживается в фиатных резервах и остаётся неизменным в случае краха цифровой монеты. Этого нельзя сказать о других типах стабильных монет.

Схема стейблкоина с фиатной поддержкой также подвержена жёсткому регулированию и может находиться только на устаревших финансовых рельсах. Если вы хотите избавиться от стейблкоинов и получить фиатные деньги вместо них (ликвидировать стейблкоины), то вам нужно ждать перевода денег или отправки чеков через почту, а это медленные и дорогие процессы.

Плюсы стейблкоинов, обеспеченных фиатом:

• 100% стабильная цена;

• простота (большой плюс!);

• меньшая уязвимость для взлома, так как залоговые средства для обеспечения стейблкоина не хранятся в блокчейне.

Минусы стейблкоинов, обеспеченных фиатом:

• централизация, при которой нужен надёжный хранитель фиатных средств (иначе монета уязвима для физической кражи);

• дорогой и медленный процесс ликвидации стейблкоинов при их обмене на фиат;

• жёсткое регулирование;

• необходимость регулярных аудитов для обеспечения прозрачности.

По сути, это ситуация, в которой находится компания Tether. Она до сих пор не представила результатов независимого аудита, и теперь многие подозревают, что Tether на самом деле придерживается схемы с частичными резервами и не обеспечивает полностью свой одноимённый стейблкоин фиатными деньгами. Другие стейблкоины, такие как TrueUSD, пытаются работать по этой же схеме, но их деятельность более прозрачна. Digix Gold представляет собой похожую схему, за исключением того, что залоговым обеспечением вместо фиатных денег выступает золото. Тем не менее у монеты те же фундаментальные основы.

Стейблкоины, обеспеченные криптовалютами

Допустим, мы не хотим интегрироваться с традиционными финансовыми рельсами. В конце концов, это криптопространство! Мы просто заново изобрели деньги и не хотим возвращаться в централизованные банки и к фиатным валютам, поддерживаемым государством.

Если мы откажемся от фиатных денег, то тем самым защитим стейблкоины от централизации. Идея довольно естественная: давайте сделаем то же самое, но вместо доллара обеспечим монету резервами другой криптовалюты. Всё может работать на блокчейне, и не будет необходимости в фиатных деньгах.

Стоп! Ведь криптовалюты нестабильны, и это означает, что ваше залоговое обеспечение будет колебаться. Но стабильная монета, как вы знаете, не должна быть подвержена колебаниям цены. Есть только один способ разрешить этот замкнутый круг: дать стейблкоину излишнее обеспечение, чтобы он мог поглощать колебания цен поддерживающей монеты.

Например, мы депонируем $200 в эфире, а затем выпускаем 100 однодолларовых стейблкоинов против него. Стейблкоины теперь обеспечены залогом на 200%. Если цена эфира снизится на 25%, то наши стейблкоины по-прежнему будут обеспечены $150 в эфире и всё ещё могут оцениваться в $1 каждый. Теперь, при желании, мы можем их ликвидировать, отдав $100 в эфире владельцу стабильных монет и вернув оставшиеся $50 в эфире первоначальному депоненту.

Вопрос: почему кто-то должен инвестировать $200 в эфире, чтобы создать какие-то стейблкоины? Существует два стимула, которые можно использовать: во-первых, вы можете платить проценты эмитенту, который согласен работать по такой схеме. В качестве альтернативы этому он мог бы выбрать создание дополнительных стейблкоинов как форму финансового рычага. Это более хитрый способ, и работает он так: если инвестор вкладывает $200 в эфире, то он может создать 100 однодолларовых стейблкоинов. Если за 100 стейблкоинов он купит ещё $100 в эфире, то у него появится заёмная позиция в $300 в эфире, обеспеченная $200 в залоге. Если курс эфира увеличится в два раза, то у него будет $600, а не $400.

По сути, все стейблкоины с криптовалютной поддержкой используют варианты этой схемы. Вы обеспечиваете излишнюю поддержку монеты, используя другую криптовалюту, и если цена поддерживающей криптовалюты снизится до определённого уровня, то стабильные монеты будут ликвидированы. Всем этим децентрализованно может управлять блокчейн.

[…] или расчётов. Решить эту проблему пытаются эмитенты стейблкоинов — криптовалют, стоимость которых привязана к […]

Ошибки. Таблица в конце статьи содержит досадные ошибки при сравнении с английским оригиналом

[…] на Binance совпал с огромным всплеском интереса к этому стейблкоину. Например, 16 мая 289 адресов кошельков содержали 13 млн. […]

[…] Coinspot.io […]