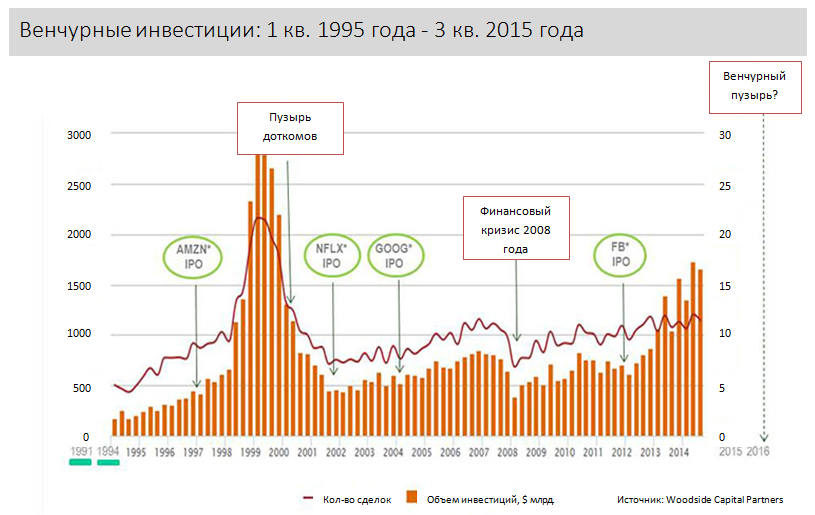

В последнее время все чаще начинает подниматься тема надувания пузыря в финтех-индустрии. Накачивание технологичных стартапов финансированием со стороны венчурных инвесторов активно растет. Как мы хорошо знаем пузырь становится очевидным только после своего схлопывания. Если вспомнить пузырь доткомов в 1999-2000-х годах, то можно увидеть, что количество инвестиционных сделок с участием венчурного капитала было на уровне 3000, а их суммарный объем составлял около $30 млрд.

Для сравнения во втором квартале 2015 года пик подобных сделок был на уровне 1700 на сумму около $17 млрд. К концу года эта динамика начала снижаться. При этом с 2008 года глобальный тренд финансирования технологичных игроков неуклонно рос, а в 2013 году динамика роста существенно ускорилась.

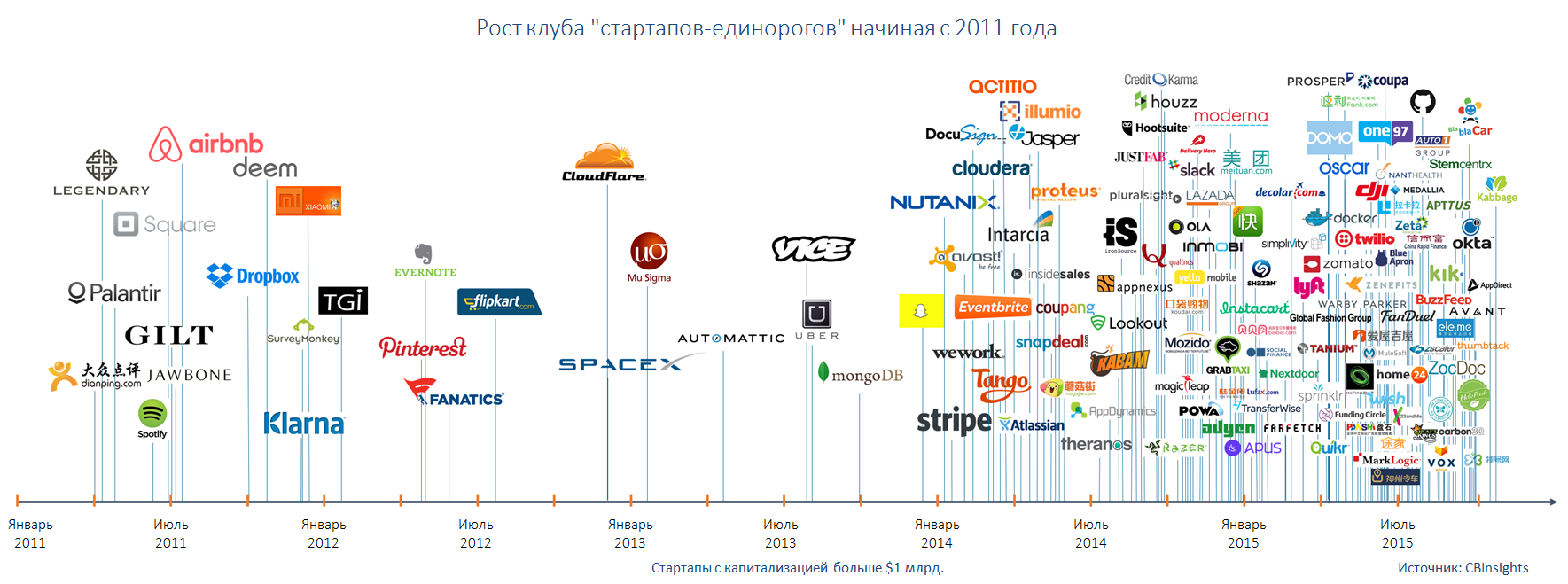

Кроме того, явно видно, что стартап-экосистема достигла своего насыщения.

Хочется обозначить некоторые интересные моменты: в конце прошлого года было опрошено около 500 основателей стартапов на степень легкости привлечения капитала за прошедшие 12 месяцев. Большинство отметило, что привлечение инвестиций не составляло большой сложности: 90% опрошенных сказали, что привлекли те объемы, на которые и рассчитывали.

При этом нужно понимать, что 2016 год не будет аналогичен 2001 году. На этот раз общественные рынки значительно более требовательны к бизнес-моделям молодых игроков. Тут достаточно вспомнить IPO Square, когда рынок срезал почти $2 млрд. капитализации, в которую стартап оценивался инвесторами до публичного размещения. Именно поэтому многие стартапы стараются максимально отодвинуть IPO и воспользоваться возможностями частных инвесторов. Но это окно частного капитала начинает стремительно закрываться.

Согласно данным за декабрь прошлого года технологичными стартапами было привлечено $3,4 млрд. инвестиций в 215 сделках, этот показатель на 42% ниже данных за ноябрь. При этом ноябрь увидел внушительные $9 млрд. инвестиций.

Во всем этом объеме инвестиций в технологичный сегмент, финансирование финтех-стартапов занимает около 8-12% рынка, то есть около $10 млрд. При этом инвесторы планируют заработать на этих стартапах, а в случае со Square более поздние игроки были сильно разочарованы.

Такие игроки индустрии p2p-кредитования как OnDeck и Lending Club продемонстрировали в прошлом году падение котировок своих акций. При этом все наблюдают процесс включения в финтех гонку технологичных игроков из категории GAFA (Google, Apple, Facebook, Amazon), которые с легкостью смогут забрать на себя существенную долю рынка.

Количество финтех-стартапов в таких направлениях, как мобильные платежи, онлайн-банкинг, p2p-кредитование, биткоин-сервисы и краудфандинг плавно приближается к отметке в 10 000. При этом некоторые из них как, к примеру, блокчейн-сервисы могут действительно дать финансовой индустрии что-то новое, но большинство просто дублирует друг друга с незначительными отклонениями.

Есть одно очень интересное выражение хорошо иллюстрирующее текущее положение дел: «реальность такова, что инвестиционные бумы не вечны». Поэтому мы можем ожидать некоторый отсев технологичных игроков в 2016 году.

via bluenotes