Новое исследование предлагает несколько ключевых идей, которые позволят максимально эффективно использовать ваши криптовалютные активы, и это не связано с долговременным «ходлингом» или с биткоинами.

Криптовалюты представляют собой высокодоходные, но в то же время рискованные активы для инвестиций, а управление этими рисками связано со значительными трудностями.

Новая совместная исследовательская работа двух британских университетов, как утверждают сами учёные, определила наилучшую модель инвестирования, которая предполагает наиболее высокий доход от инвестирования в криптовалюты при значительно сниженном риске.

Исследователи Эммануил Платанакис из Университета Бата и Эндрю Уркхарт из Henley Business School Университета Рединга представили этот документ в сети SSRN.

«Интерес к криптовалютам растёт, и они особенно ценятся как инвестиции», - говорят исследователи. «Преимущества биткоина при диверсификации инвестиций по сравнению с другими финансовыми активами ясны».

В течение четырёх лет, с февраля 2014 года по май 2018 года, группа занималась изучением четырёх наиболее ликвидных и доступных для продавцов / покупателей активов - биткоина (BTC), лайткоина (LTC), Ripple (XRP) и DASH, еженедельно собирая данные о них.

Даже несмотря на 80%-е снижение цен на криптовалюты по сравнению с их рекордными значениями с декабря 2017 года по январь 2018 года, среди инвесторов есть верные последователи криптовалют, которые верят, что в будущем биткоин ожидают лучшие времена.

Оказывается, существуют способы управления инвестициями, выходящие за рамки простого «ходлинга». Британские исследователи пришли к выводу, что «есть существенные преимущества включения биткоина в традиционные портфели».

При этом они подчёркивают «высокую волатильность криптовалют и значительную степень погрешности при оценке их характеристик». При этом учёт погрешности в оценке активов способствует количественному определению точности прогнозов. Контроль риска в условиях дикой волатильности остаётся чрезвычайно сложной задачей даже для опытных менеджеров портфелей.

Для чего нужна диверсификация?

В целом, мудрость инвестирования заключается в том, чтобы правильно распределить ваши денежные средства, ценные бумаги или криптовалюты среди широкого круга секторов экономики или поставщиков тех или иных сервисов - так, чтобы минимизировать риск в долгосрочной перспективе.

Методы выбора таких активов – это предмет широких споров среди менеджеров портфелей. Однако для любого инвестора важнейшие вопросы это:

- Где разместить активы так, чтобы получился сильный долгосрочный портфель?

- Какие активы нужно купить, чтобы получить наилучший шанс на разумную прибыль при минимальном риске?

Инвесторы, у которых есть опыт работы на фондовом рынке, обычно составляют корзину из различных криптовалют, стремясь к оптимальной модели диверсификации.

Платанакис и Уркхарт пишут:

«Мы видим, что модель Блэка-Литтермана [созданная в начале 1990-х гг. в Goldman Sachs] … превосходит критерии оценки американского экономиста Гарри Марковица и метод 1/N. Эта усовершенствованная модель оптимизации портфеля обеспечивает более высокую доходность криптовалютных портфелей с учётом риска и транзакционных издержек».

Что такое модель Блэка Литтермана?

Это математическая модель, которая позволяет прогнозировать наилучшую структуру портфеля - по сути, подсказывающая, куда инвесторы должны вкладывать свои деньги. Авторы этого метода - Фишер Блэк и Роберт Литтерман.

Среди других методов авторы исследования отмечают 1/N (т.н. «наивную диверсификацию») и популярный метод управления портфелем экономиста Гарри Марковица, созданный в 1952 году.

Модель Блэка-Литтермана, вряд ли применим для портфелей, которые сконцентрированы вокруг какого-то конкретного сектора экономики. Платанакис и Уркхарт также обнаружили, что методы диверсификации портфеля 1/N и подход Марковица не согласуются с методом Блэка-Литтермана. (Исследователи Банка Англии также пришли к аналогичному выводу, хотя тестировали методы на традиционных и некриптовалютных рынках).

Почему это важно?

Инвесторы, которые пытаются построить свои портфели, обычно полагаются на исторический и фундаментальный анализы с тем, чтобы определить, какие акции, казначейские ценные бумаги или товары следует купить. Если для традиционных и некриптовалютных активов разработка таких видов анализа могла занимать десятилетия, то за криптовалютами не тянется такая долгая история.

Транзакционные издержки / комиссии по сделкам покупки активов довольно высоки, и они могут оказывать значительное влияние на прибыль, если сделки совершаются часто. Например, те трейдеры, которым приходилось приобретать криптовалюты в Coinbase, знают, что это может обойтись примерно в $5. На крупнейших «инвестиционных супермаркетах», таких как Hargreaves Lansdown, Vanguard или AJ Bell, стоимость приобретения активов может достигать $8,8 за одну сделку, и получается, что чем меньше вы покупаете активы, тем выгоднее.

Таким образом, исследование Платанакиса и Уркхарта, как они говорят сами, «учитывает транзакционные издержки и короткие продажи». Таким образом, при управлении криптовалютными портфелями наиболее эффективными оказываются сложные методы их моделирования и прогнозирования, позволяющие учитывать и контролировать погрешности при их оценке.

Также учёт исторических доходов, например, суммы дивидендов, выплаченных каким-нибудь фондом в прошлом, представляет собой разумный способ оценки возможных будущих доходов, хотя и здесь велика высока роль погрешностей в оценках.

Внедрение блокчейна для цифровой идентификации, управления цепочками поставок или межбанковских платежей пока находится на очень ранних стадиях, и здесь ещё многое предстоит сделать.

Заключение

Если даже модели диверсификации портфелей могут показаться понятными лишь посвящённым, получение прибыли от инвестиций важно для любого инвестора.

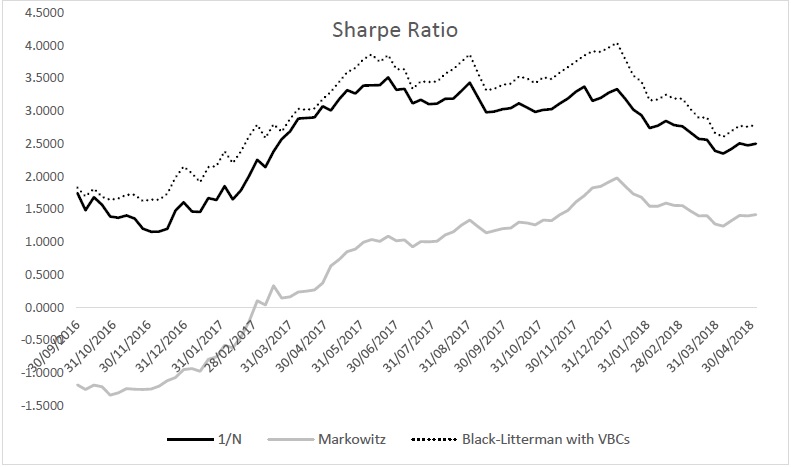

Коэффициент Шарпа, разработанный в 1966 году экономистом Уильямом Шарпом, представляется одним из наиболее важных инструментов для оценки эффективности портфеля. Он измеряет доходность портфеля любого инвестора с поправкой на риск: и чем выше коэффициент Шарпа для портфеля, тем он доходнее по сравнению с другими.

Исследования биткоина (BTC), лайткоина (LTC), Ripple (XRP) и DASH, проведённые Плантанакисом и Уркхартом за 2014–2018 гг., даже с учётом коротких продаж, показывают, что модель Блэка-Литтермана даёт наилучший коэффициент Шарпа для инвестиционных портфелей.

Решая вопрос о том, куда разместить свои средства для получения максимальной прибыли, инвесторы часто пытаются предсказать будущее.

Однако это в чистом виде это невозможно. Можно сделать обоснованные предположения о том, у каких компаний есть хорошие управленческие команды, сильное финансирование, незначительные долговые обязательства и большой рынок продуктов. Однако предполагать, что те или иные вещи сбудутся непременно, просто глупо.

Те уроки, которые можно извлечь из истории традиционного инвестирования, очевидны. Надлежащий подход, основанный на модели Блэка-Литтермана, кажется, даёт наилучшие результаты. Модель предполагает диверсификацию ваших инвестиций по различным секторам экономики – например, от криптовалют, предназначенных для работы с платёжными системами, до цепочек поставок и децентрализованных облачных вычислений. При этом инвестирование лишь в биткоины - верный способ потерять все преимущества, связанные с диверсификацией.