Мы публикуем цикл статей автора Виджайя Бояпати (Vijay Boyapati) под названием The Bullish Case for Bitcoin, в которых он раскрывает природу биткоина и эволюции денег в целом, а также главные атрибуты и преимущества первой криптовалюты, предсказывая, как она со временем может вписаться в нашу жизнь.

Часть 1: Генезис и природа денег

Часть 2: Атрибуты хорошего хранилища ценности

В современной экономике существует устоявшееся заблуждение о роли денег в качестве средства обмена. В XX столетии государства монополизировали выпуск денег и постоянно мешали их использованию в качестве хранилища ценности, создавая ложную веру в то, что деньги — это в основном средство обмена. Многие считают биткоин не подходящим на роль денег из-за его высокой волатильности. Однако они бегут впереди паровоза: деньги всегда развивались поэтапно с сохранением своей роли хранилища ценности, предшествующей роли средства обмена. Один из основателей теории предельной полезности Стэнли Джевонс писал:

Исторически сложилось так, что золото служило, во-первых, как товар, ценный для декоративных целей; во-вторых, как хранимое богатство; в-третьих, в качестве средства обмена и в последнюю очередь — как мерило ценности.

Используя современную терминологию, можно сказать, что деньги всегда проходят следующие этапы становления:

- Коллекционирование. На первом этапе эволюции деньги будут востребованы исключительно исходя из своих специфических свойств, обычно связанных с прихотью обладателя. Раковины, бусины, золото — всё это было предметом коллекционирования до более позднего перехода к привычной роли денег.

- Хранилище ценности. Как только достаточное количество людей примет деньги в качестве безоговорочной ценности, они станут общепринятым хранилищем ценности. С ростом узнавания товара в новом качестве его покупательная способность будет увеличиваться вместе с количеством людей, заинтересованных в обладании им. В конечном счёте с сокращением числа людей, желающих получить товар, в результате насыщения покупательная способность хранилища ценности выровняется.

- Средство обмена. Когда деньги будут окончательно приняты в качестве хранилища ценности, их покупательная способность стабилизируется. Хранилище ценности станет приемлемым средством обмена. На заре биткоина многие не оценили его в качестве хранилища ценности и использовали как средство обмена. Многим известна история человека, купившего две пиццы за 10 000 биткоинов (стоимостью около $94 млн. на момент написания этой статьи), которая хорошо иллюстрирует эту путаницу.

- Расчётная единица. Когда деньги широко используются в качестве средства обмена, товары оцениваются относительно них. Таким образом, коэффициент обмена на деньги доступен для большинства товаров. Есть распространённое заблуждение, что цены в биткоинах сегодня доступны для многих товаров. На самом деле, даже если чашку кофе можно купить с использованием биткоинов, указанная цифра — это не истинная цена в биткоинах; скорее, это долларовая цена, которую покупатель хотел бы перевести в биткоины при текущем обменном курсе USD/BTC. Если цена биткоина снизится в долларовом выражении, количество биткоинов, запрошенное торговцем, увеличится соразмерно. Биткоин станет расчётной единицей только тогда, когда продавцы при учёте цен не будут опираться на его курс в фиатных валютах.

Денежные товары, которые пока не стали расчётными единицами, могут считаться частично монетизированными. Сегодня так обстоят дела с золотом. Это ценный ресурс, лишённый роли средства обмена и расчётной единицы путём государственного вмешательства. Также возможны случаи, когда один товар играет роль средства обмена, в то время как остальные роли распределяются между другими ресурсами. Это обычно справедливо для стран с неблагополучным экономическим климатом, таких как Аргентина или Зимбабве. В своей книге Digital Gold Натаниэль Поппер пишет:

В Америке доллар беспрепятственно выполняет три функции денег, будучи средством обмена, единицей измерения стоимости товаров и способом сохранения ценности. С другой стороны, в Аргентине песо использовался в качестве средства обмена при ежедневных покупках, но никто не использовал его для сохранения ценности. Хранение сбережений в песо было эквивалентно выбрасыванию денег на ветер. Поэтому люди обменивали песо, которые хотели сохранить, на доллары, сохранявшие свою ценность лучше, чем песо. Поскольку песо был настолько изменчивым, люди обычно запоминали цены в долларах, что обеспечивало более надёжную единицу измерения.

Биткоин в данный момент переходит с первого этапа монетизации на второй. Скорее всего, для полного перехода от стадии хранилища ценности к реальному средству обмена потребуется ещё несколько лет. Интересно, что у золота на это ушли столетия. Никто из ныне живущих не мог проследить полный цикл монетизации товара, поэтому вследствие недостатка опыта сложно предположить, как этот путь сложится для биткоина.

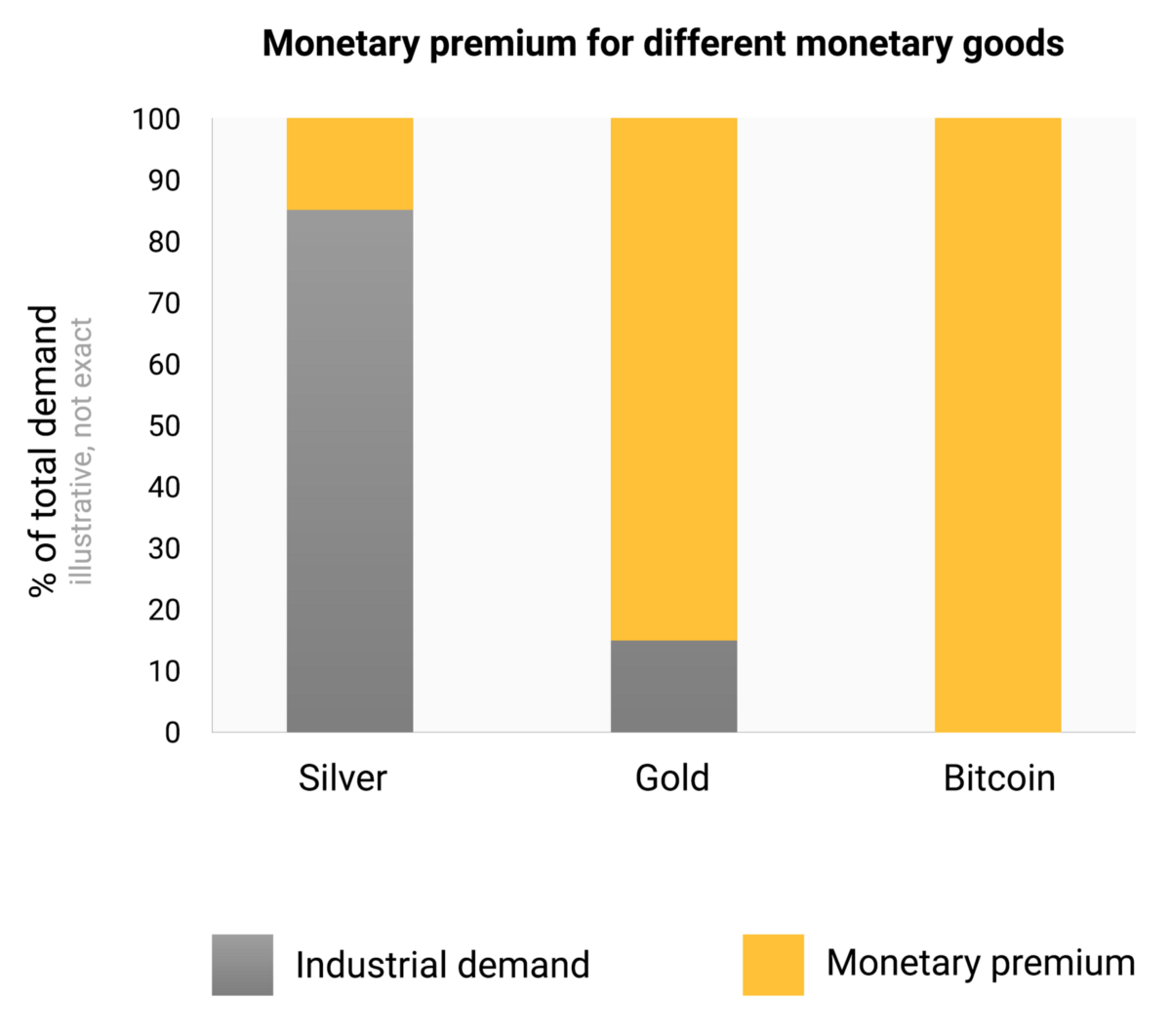

«Зависимость от пути»

В процессе монетизации покупательная способность товара растёт. Многие отмечают, что увеличение покупательной способности биткоина ведёт к созданию «пузыря». Хотя этот термин часто используют пренебрежительно, в качестве доказательства переоценённости биткоина, на самом деле в такой характеристике нет ничего плохого. Особенность всех денежных товаров состоит в том, что их покупательная способность выше, чем можно предположить по их потребительской ценности. В действительности многие деньги в истории не имели никакой потребительской ценности. Разницу между покупательной способностью товара и его обменной ценностью, связанной исключительно с его полезностью, можно назвать денежной премией (monetary premium). С переходом товара от одной стадии монетизации к другой (описаны выше) его денежная премия будет расти. Однако этот рост сложно спрогнозировать. Товар X, находящийся в процессе монетизации, может быть превзойдён товаром Y, более подходящим в качестве денежной единицы. В таком случае денежная премия товара X может снизиться или вовсе исчезнуть. Денежная премия серебра практически полностью исчезла в конце XIX столетия, когда большинство государств отказалось от него, выбрав золото в качестве средства обмена.

Даже при отсутствии внешних факторов, таких как государственное вмешательство или конкуренция со стороны других денежных товаров, путь денежной премии новых денег может быть непредсказуем. Экономист Ларри Уайт заметил следующее:

Проблема «пузыря» заключается в том, что она справедлива для любого из путей эволюции цены, однако никто не знает ничего ни про один из этих путей.

Процесс монетизации — это игра теоретиков; каждый участник рынка пытается предвидеть совокупный спрос других участников и, соответственно, будущую денежную премию. Поскольку денежная премия никак не связана с реальной полезностью товара, участники рынка могут опираться только на предшествующие цены для определения движения цены денежных товаров. Связь текущего спроса с прошлыми ценами известна как «зависимость от пути» и, возможно, представляет собой величайший источник путаницы в понимании ценового движения денежных товаров. Когда покупательная способность денежного товара растёт вместе с его признанием, представления рынка о том, что дорого и что дёшево, также меняются. Это работает и в обратном случае: если цена денежного товара падает, прежние цены участникам рынка могут показаться иррациональными и завышенными. Зависимость от пути хорошо проиллюстрирована словами известного фондового менеджера с Уолл-стрит Джоша Брауна:

Я купил биткоины по $2300 и буквально сразу удвоил свой капитал. Затем, с ростом стоимости, я начал говорить себе: «Я не могу покупать их по такой цене», и это мнение было основано исключительно на знании цены, по которой я их приобрёл. Затем, когда курс упал из-за китайского разгона на биржах, я начал говорить себе: «О, хорошо, я надеюсь, что они подешевеют, чтобы я мог купить побольше».

Правда в том, что понятия «дорого» и «дёшево» совершенно не подходят для денежных товаров. Цена денежного товара зависит не от его оборота и реальной пользы, а исключительно от того, насколько он принят в каждой из ролей, приписываемых деньгам.

Принцип зависимости от пути дополнительно усложняется, участники рынка выступают не в качестве беспристрастных наблюдателей: покупая и продавая в попытках предугадать дальнейшее изменение денежной премии, он становятся своего рода проповедниками и миссионерами. Поскольку объективная оценка денежной премии невозможна, превозносить и продвигать денежные товары гораздо эффективнее, чем те, которые завязаны на денежных потоках и предоставляемой пользе. «Религиозный» пыл участников цифрового рынка можно наблюдать на онлайн-форумах, где владельцы активно продвигают преимущества биткоина и воспевают богатства, которые ждут любого нового инвестора. Ли Дроген так комментирует подобное поведение:

В этой лихорадке можно увидеть признаки религии — истории, которую мы передаём друг другу и с которой соглашаемся. Наша кривая восприятия — это религия. Модель почти идеальна: один человек, узнав что-то, идёт «проповедовать» остальным, его друзья вовлекаются и тоже начинают «проповедовать».

Сравнение с религией может дать ложное представление о том, что вера в биткоин иррациональна. На самом деле то, что отдельные люди хвалят денежный продукт, который превосходит другие, вполне разумно, и то, что общество готово принять его в качестве стандарта, — тоже. Деньги служат основой торговых отношений и сохранения ценности, поэтому признание лучшей из возможных форм подобного инструмента несёт пользу всем членам общества.

Форма монетизации

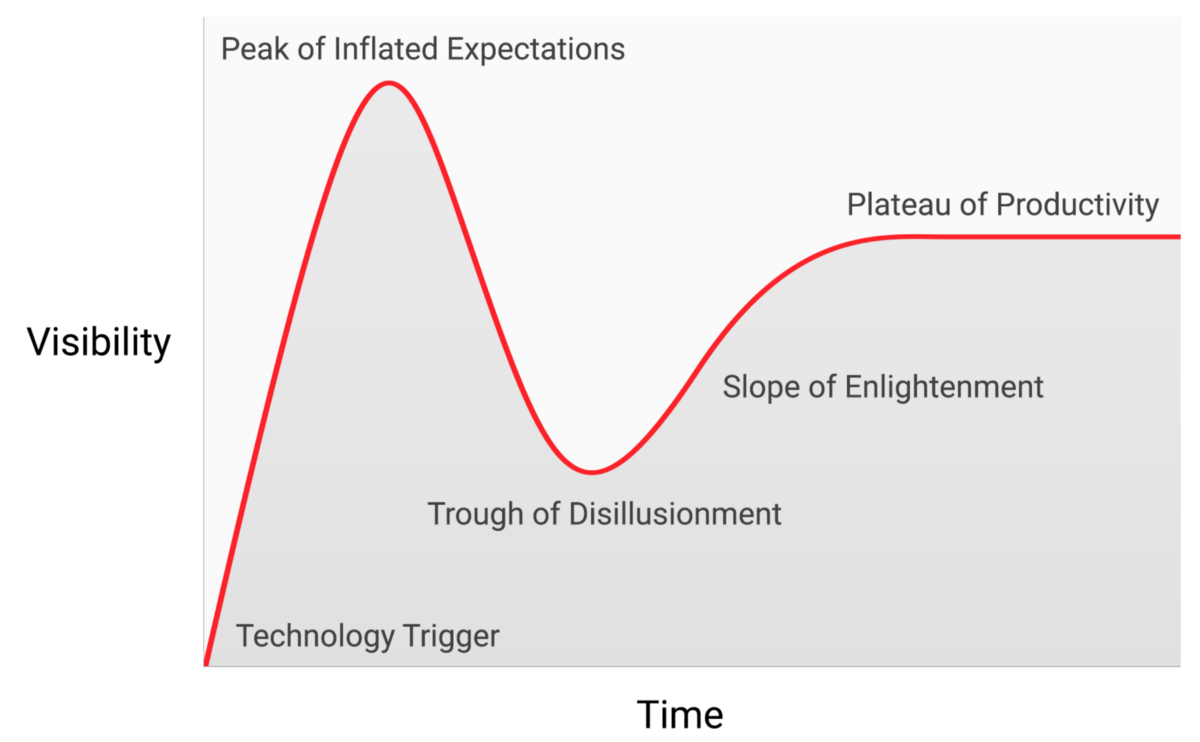

Непреложных правил монетизации денежных товаров не существует, но мы можем проанализировать поведение биткоина с момента его появления. Цена биткоина, по-видимому, следует фрактальной модели растущих масштабов (fractal pattern of increasing magnitude), где каждая итерация фрактала соответствует классической форме цикла хайпа от Gartner.

Каждый цикл хайпа Gartner (также известный как кривая зрелости технологий) начинается со взрыва энтузиазма вокруг новой технологии. Цена поднимается за счёт участников рынка, которые доступны на этом этапе. Первичные покупатели твёрдо уверены в инновационности технологии, в которую инвестируют средства. В конечном итоге запас заинтересованных в технологии людей иссякает, и рынок испытывает спад энтузиазма. В игру вступают спекулянты, заинтересованные скорее в быстрой выгоде, чем в важности технологии.

После пика цикла хайпа цены быстро падают, а спекулятивный пыл cменяется отчаянием, публичной насмешкой и ощущением того, что технология вообще ни на что не повлияла. В конечном итоге цена образует плато, где к первоначальным инвесторам, у которых была сильная убеждённость, присоединяются новые, которые пережили «боль» от падения цен и оценили важность технологии.

Плато наблюдается в течение долгого времени, формируя «скучный стабильный минимум». В это время интерес общественности затухает, но проект продолжает развиваться, привлекая уверенных сторонников. Так закладывается база для следующей итерации цикла, поскольку внешние наблюдатели признают, что технология не уходит и что инвестиции в неё могут быть не такими рискованными, как казалось во время фазы крушения. Следующая итерация цикла привлечёт больше сторонников и станет более масштабной.

Лишь единицы из участвующих в итерации цикла хайпа Gartner могут предугадать, до какого уровня вырастет цена. В большинстве случаев цены достигают таких значений, которые в начале цикла показались бы инвесторам абсурдными. Обычно причиной окончания цикла считают недостаток технологии или разгром в СМИ. В принципе, такие обстоятельства могут способствовать окончанию цикла, но основная причина в другом. Цикл хайпа заканчивается, когда иссякает число участников рынка, доступных в этой итерации.

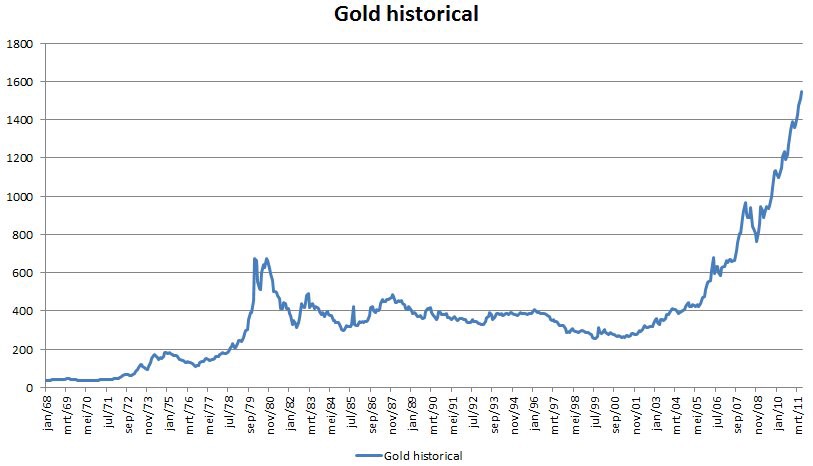

Золото следовало классической модели цикла Gartner с конца 1970-х до начала 2000-х. Таким образом, можно предположить, что циклы хайпа в процессе монетизации неизбежны.

[…] 2. Биткоин и фрактальная модель растущих масштабов (fractal pattern of increasing magnitude). Сразу хочу отметить, что при описании 2 и 3 варианта развития криптовалютного рынка в данной работе, я во многом опирался на масштабное исследование Виджайя Бояпати. Дальнейшая информация, по сути, представляет собой выжимку из данного исследования с ограниченными корректировками. Источник: https://coinspot.io/analysis/pochemu-bitcoin-vzletit-chast-3-evolyuciya-deneg/. […]

[…] Сразу хочу отметить, что при описании 2 и 3 варианта развития криптовалютного рынка в данной работе, я во многом опирался на масштабное исследование Виджайя Бояпати. Дальнейшая информация, по сути, представляет собой выжимку из данного исследования с ограниченными корректировками. Источник: https://coinspot.io/analysis/pochemu-bitcoin-vzletit-chast-3-evolyuciya-deneg/. […]