Начало дня продолжает тенденцию среды и четверга. Цена продолжает находиться под давлением верхней границы нисходящего тренда, которая плавное продавливает ее вниз. По сути, мы идем строго под ней. Сейчас своеобразный решающий момент для определения среднесрочных перспектив курса — перейдем ли мы в бычий тренд или останемся в медвежьем.

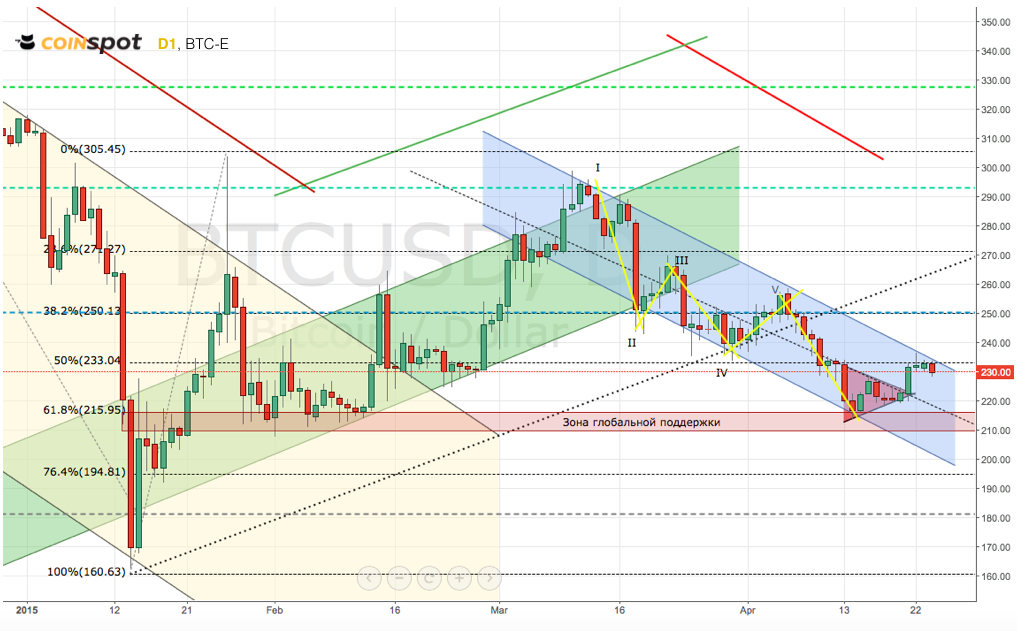

Обзор дневного таймфрейма

На дневном графике цена уперлась сразу в несколько сопротивлений: верхняя граница нисходящего канала и уровень Fibonacci 50% на $233. Оба эти фактора сдерживают покупателей от активных действий, все ждут первого сигнала к пробою.

На данный уровнях активизировались продавцы, которые создают давление на курс, но из-за общей ситуации «ни вашим, ни нашим», силы приблизительно равны, что и перевело курс в фазу бокового движения. При этом стоит отметить, что сразу за ростом не последовал сильный откат вниз, как мы это наблюдали прежде.

Переход курса в стадию боковика после сильного роста, причем равномерного боковика без сильных внутривенных колебаний, говорит о том, что покупатели не стали резко закрывать свои позиции после волны роста, а держат их открытими. Именно поэтому можно сделать вывод, что многие игроки ждут дальнейшего роста.

Безусловно, при приближении к уровням сопротивления объем покупок спал, и заметно активизировались шортисты, но сейчас мы наблюдаем вполне конкретную точку эквилибриума, когда силы с двух сторон равны.

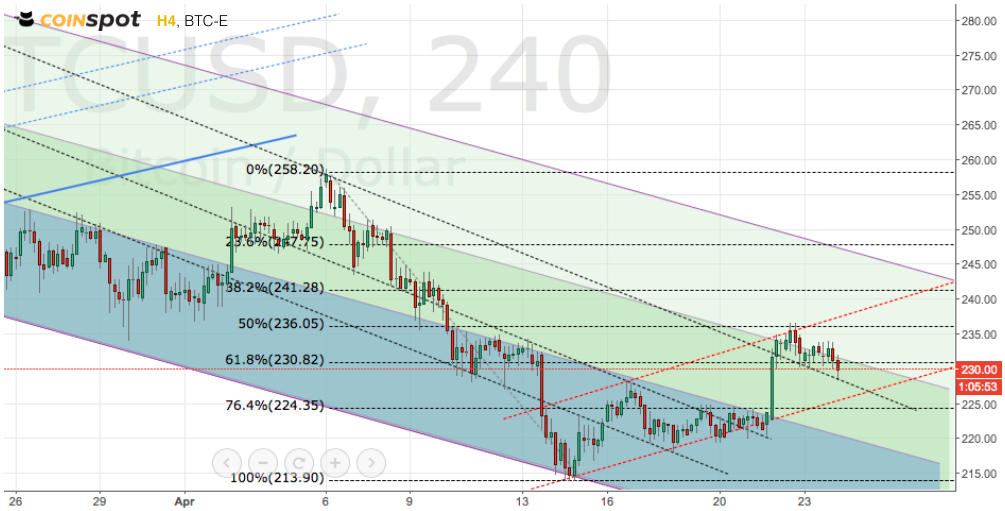

Обзор 4-х часового таймфрейма

На 4-х часовом графике цена продолжает движение в восходящем канале, сейчас мы оттолкнулись от его верхней границы и спускаемся к нижней. Пока все движение носит чисто техничный характер без примесей эмоций.

Курс находится под давлением верхней границы нисходящего тренда и плавно спускается вдоль нее. Снизу поддержку оказывает внутритрендовая поддержка. Велика вероятность дойти до $227, где по сути и будет решаться дальнейший вектор движения — пробьем этот уровень вниз и можем сразу уйти на $220. Если удержимся, то скорее всего увидим ретест максимумов недели.

Общие итоги

На данный момент не происходит ни панических распродаж ни эмоциональных покупок, курс на редкость равновесен. На сегодняшний день решается судьба дальнейшего вектора движения — бычий или медвежий. При этом, тем кто еще не в позиции, мы бы рекомендовали дождаться подтверждения движения в ту или иную сторону и открываться по нему, а не ловить азартную удачу.

Обзор фундаментального фона

Многие пытаются провести корреляционные зависимости между биткоином и другими активами. Проводят параллели не только в режиме онлайн, но и высматривая аналогичные технические формации в прошлом и пытаются таким образом экстраполировать его на будущее.

Самыми популярными активами для построения подобных гипотез выступали доллар США, золото, а также нефть. Согласно проведенному анализу мы пришли к выводу, что в долгосрочной перспективе биткоин обладает прямой или обратной корреляций почти с любым из этих активов. Однако на при попытке найти зависимость на более ли менее меньших интервалов связь начинает теряться.

Биткоин/Доллар

Взглянув на график BTC/USD, мы не заметим ничего выдающегося, кроме небольшого участка положительной корреляции в районе лета прошлого года. При этом если посмотрим подробнее, то чаще всего мы увидим отрицательную корреляцию.

Единственное, когда мы можем найти хоть какие-то зависимости, это в периоды резкого ослабления или укрепления доллара. В данном случае, этот процесс можно назвать скорее не корреляцией, а зависимостью от базовой валюты исчисления. Подобный эффект мы может наблюдать и на многих других сырьевых товарах: нефть и золото.

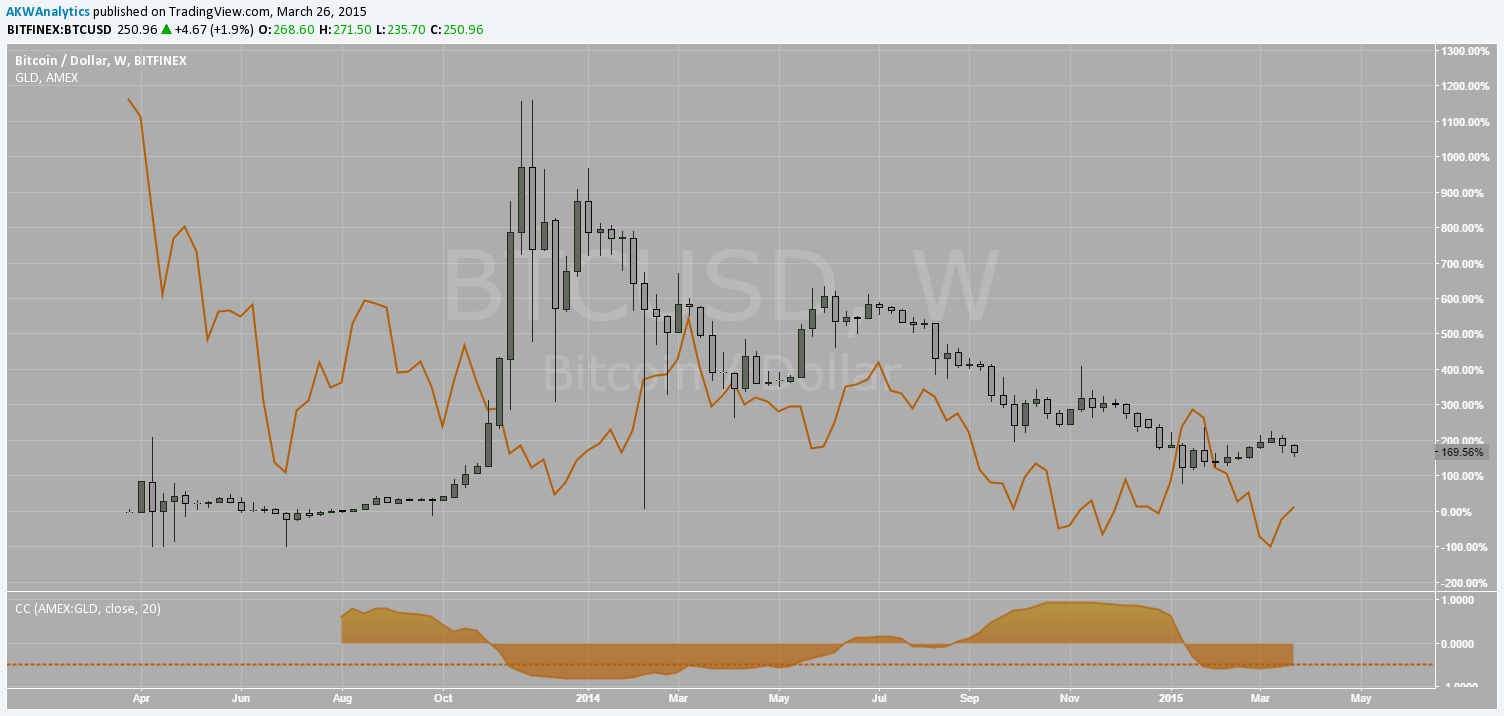

Биткоин/Золото

Еще один распространенный актив, с которым постоянно пытаются найти корреляцию — это золото. Самое интересное, что в данном случае можно увидеть периоды очень высокой корреляции и моменты ее полного отсутствия. Причем понять зависимость смены этой тенденции пока невозможно, кажется, что это происходит случайным образом. Однако скорее всего это не так, необходимо провести более детальный анализ этой пары и, вероятно, мы сможем найти что-то интересное.

При этом стоить отметить, что те люди, которые проводят полные аналогии между золотом и биткоином, и называют криптовалюту «Золотом 2.0», в корне ошибаются. Это совершенно разные активы с точки зрения своей сути и базовых принципов, так можно называть биткоин только с точки зрения идеологии.

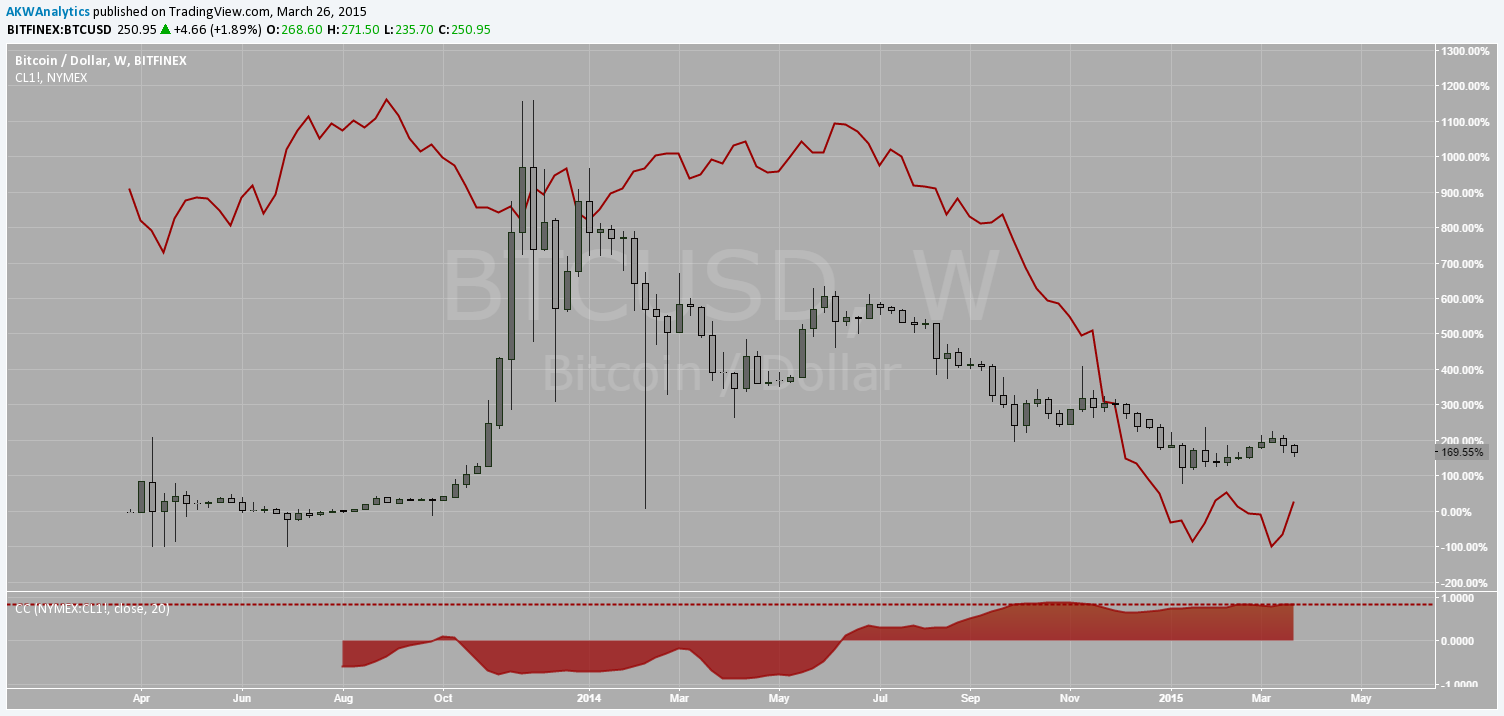

Биткоин/Нефть

Самое интересное, что за последний год мы видим весьма значительную корреляцию между биткоином и нефтью. Рынок нефти и золота похожи в вопросах зависимости от уровня спроса и курса доллара, однако при этом сильно отличаются по целевому назначению. Интересно, что когда заканчивается корреляция с золотом, начинается корреляция с нефтью и наоборот. Сложно ответить на вопрос почему это происходит, сходу логику найти сложно.

Игрокам биткоин-рынка имеет смысл отслеживать тенденцию рынка нефти и при начале его роста присмотреться к биткоину, который тоже может начать расти.

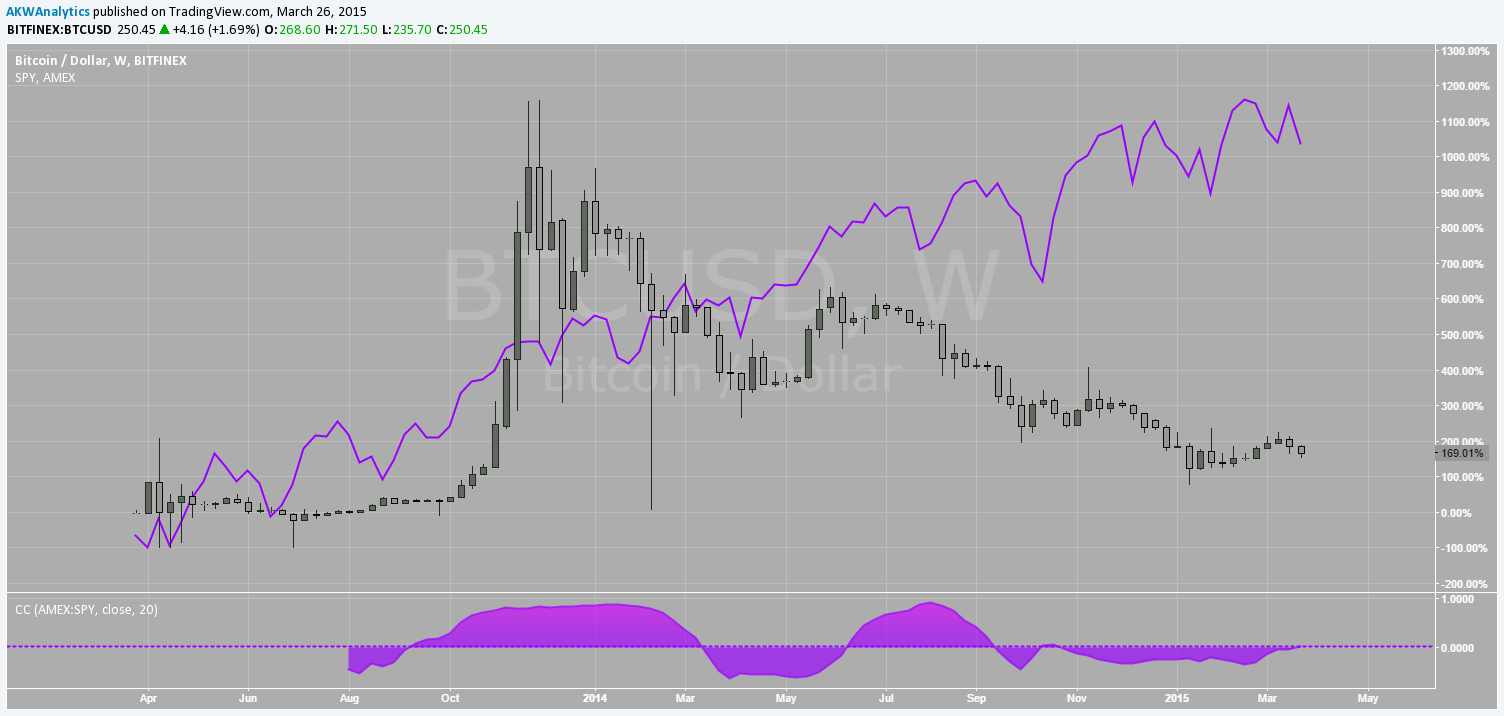

Биткоин/SP 500

Полностью отрицать наличие зависимости сложно, она скорее в данном вопросе носит нейтральный характер. Рынок акций последние несколько лет рос без преград, что делало его эффективным инструментом для вложения средств, что инвесторы и делали. Не из-за этого ли рынок биткоина испытывает дефицит ликвидности? Может стоит дождаться начала медвежьего цикла для рынка акций и мы сразу увидим приток свежих денег в биткоин? Вполне вероятно, но ответ мы сможем получить только с течением времени. Так что можно сказать, что корреляция есть, просто она носит обратный характер.

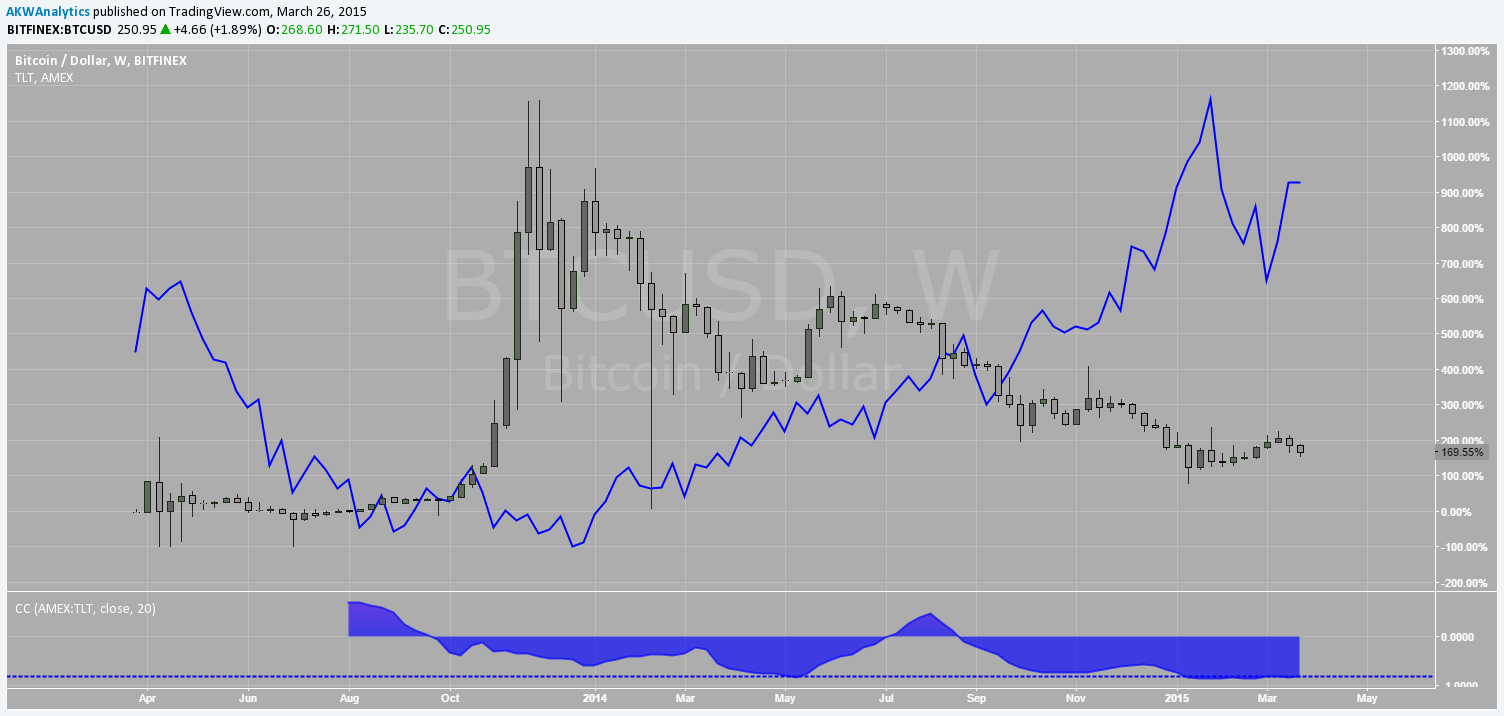

Биткоин/Облигации

В итоге мы решили сравнить биткоин с базовым инвестиционным активом — облигациями. Для сравнения мы взяли ETF iShares Barclays 20+ Yr Treasury Bond. Который отражает тенденции рынка облигаций США.

Мы видим практически стопроцентную отрицательную корреляцию, такого не было ни на одном из предыдущих примеров. Когда облигации падали, биткоин рос, и наоборот. Безусловно, такая зависимость должна как-то объясняться; в нашем случае это объясняется, скорее всего, отношением к риску, так как облигации относятся к практически безрисковым инструментам, в то время как биткоин — чисто венчурный проект на сегодняшний день.

Эта тенденция будет зависеть от политики ФРС по отношению к управлению учетной ставкой, и куда она будет направлена, на ужесточение или ослабление, что окажет прямое воздействие не только на рынок облигаций, но и на сам доллар.

Обзор финансово-технологических трендов

Интересный обзор недавно опубликовал российский венчурный фонд Life.Sreda. Обзор интересен по многим причинам: дает актуальное описание текущих трендов в ФинТех сегменте, захватывает все направления, которые могут быть интересны в данном направлении, дает глубокий аналитический материал глубины рынка и отдельных его сегментов.

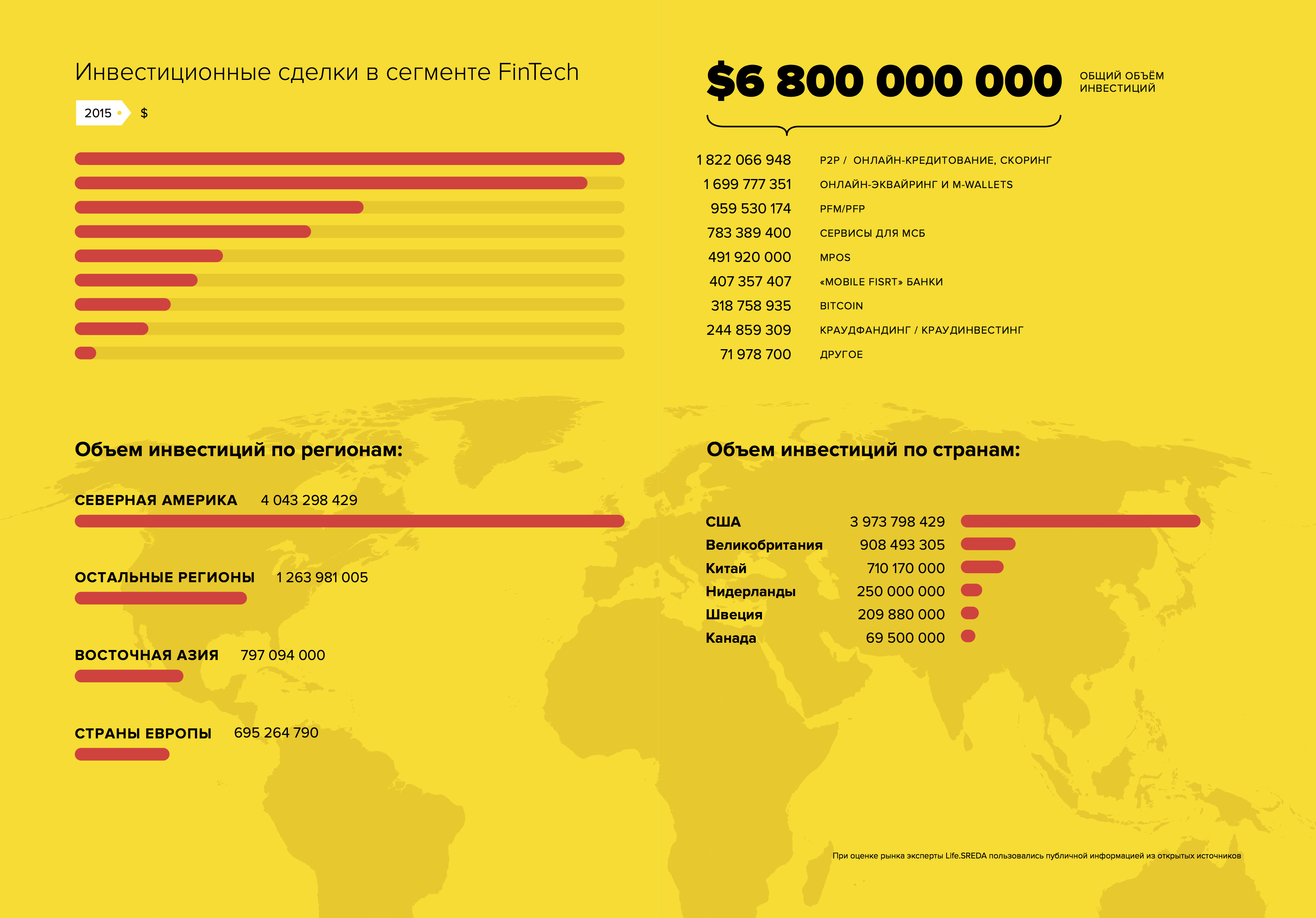

Однако сегодня нам интереснее другой раздел их доклада, а точнее статистическая составляющая по объему инвестиционных сделок в сегменте ФинТех и структура этих инвестиций.

Во-первых, хочется отметить тот факт, что биткоин уже совершенно официально относится к одной из составляющих ФинТех сегмента, причем если еще год назад в российских аналитических отчетах ему отводилась достаточно скромное место, то теперь он является неотъемлемой частью рассматриваемого направления.

Как мы видим, общий объем инвестиций в сферу по итогам 2014 года составил весьма внушительную сумму в $6 800 000 000. Причем по объему инвестиций экосистема биткоина находится на седьмой позиции из девяти, что уже говорит о его возрастающей роли в индустрии.

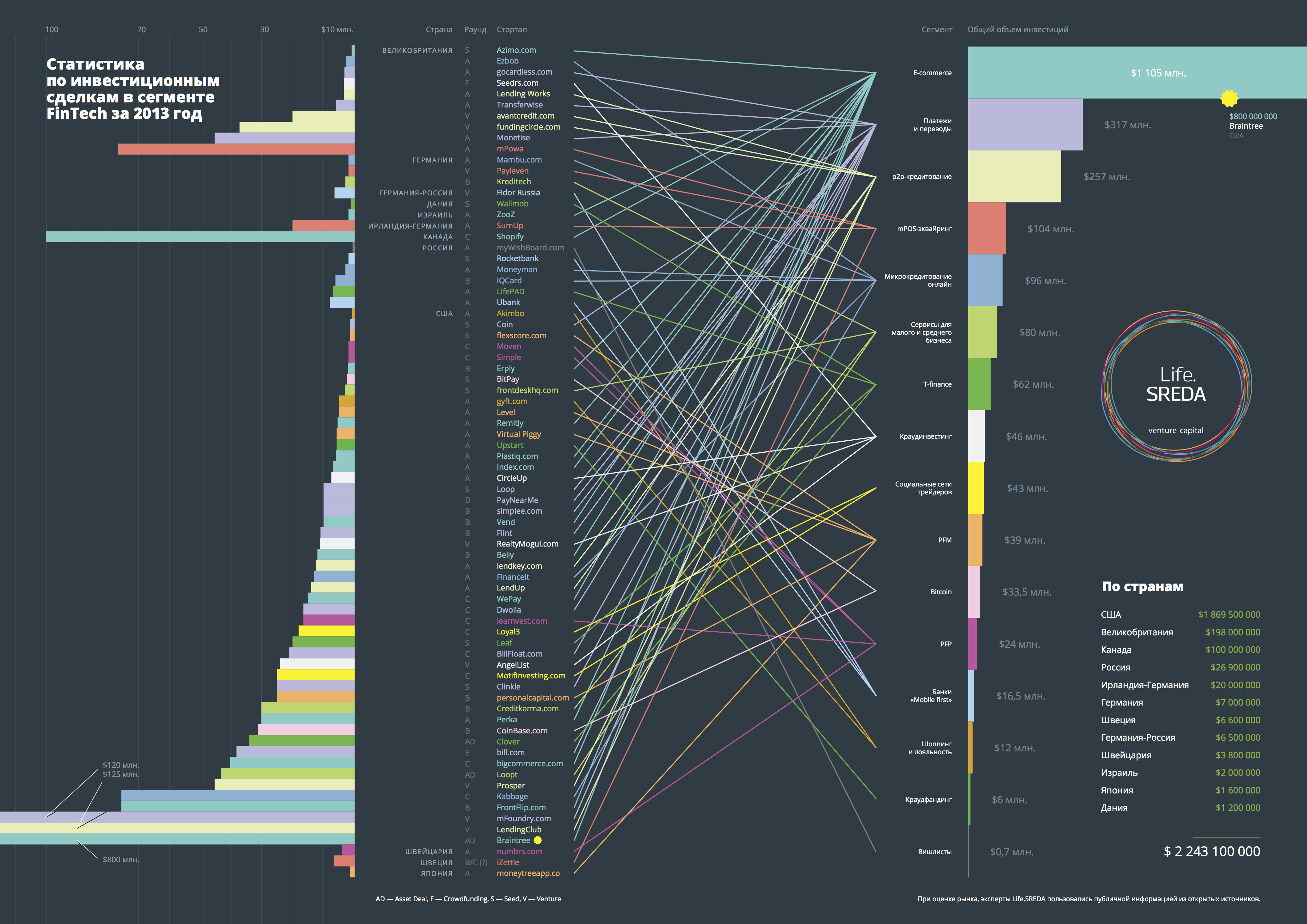

Стоит отметить, что годом ранее, в 2013 году, этот объем составлял $2 243 100 000. То есть за год объем инвестиций увеличился приблизительно в 3 раза. При этом объем инвестиций в экосистему биткоина вырос приблизительно в 10 раз, с $33 млн. в 2013 году до $318 млн. в 2014 году. Финансирование экосистемы цифровых валют опережает общие темпы роста инвестиций в индустрии в целом. Хотя сферы, которые наиболее интересны для биткоина и в которые, он уже начал проникать растут тоже опережающими темпами, стоит посмотреть на тот же сегмент краудфандинга и p2p кредитования.

При этом, остальные восемь направлений в обзоре 2014/2015 можно смело назвать отраслями, тогда как биткоин относится, по своей сути, к инструментарию. Это значит, что если отрасль отвечает на вопрос «Что?», то инструментарий — на вопрос «Как?». То есть биткоин уже начал проникать в каждое из этих направлений, делая его более функциональным и дешевым.

По сути, мы можем представить, что инженеры изобрели несколько типов транспортных средств: легковой автомобиль, грузовой и микроавтобус. При этом поставив один ряд с ними тип топлива, который может питать каждый из этих транспортных средств.

Какое направление ни возьми: хоть краудфандинг, куда биткоин уже проник, p2p кредитование аналогично уже осваивается криптовалютой, сферы финансового обслуживания клиентов и бизнеса тем более в ближайшее время впустят в свою инфраструктуру технологию цифровых валют.

Интересно будет посмотреть на аналогичную статистику через год и оценить изменение ситуации. Учитывая потенциал проникновения криптовалюты в каждое из перечисленных направлений, мы можем увидеть уже совершенно другую картину.