Международный валютный фонд (МВФ) опубликовал неутешительный прогноз о беспрецедентном замедлении мировой экономики, вызванном «великим карантином».

Биткоин испытывает значительную корреляцию с фондовыми рынками, однако ему нужно «оторваться» от индекса S&P 500, если он действительно собирается продемонстрировать долгожданный бычий рост после халвинга.

МВФ снизил оценку глобального экономического роста на 6,3%

14 апреля МВФ опубликовал свой ежеквартальный «Обзор мировой экономики». В нём говорится, что карантин из-за COVID-19 вызвал наихудший экономический спад за последние 90 лет, который в общей сложности может привести к потерям в $9 трлн. к 2022 году.

С января оценка МВФ по экономическому росту снизилась на 6,3%, в то время организация также прогнозирует ежегодный 3%-й спад, хотя предполагает, что за это время должно происходить восстановление экономической активности в более чем 170 странах.

Главный исследователь МВФ Гита Гопинат заявила, что данный прогноз основан на предположении о том, что «во II квартале пандемия и связанные с ним ограничения окажутся в пике, но во второй половине года они отступят». Она также отметила, что это масштабный экономический прогноз, соответствующий «очень короткому периоду».

«Это делает «великий карантин» наихудшей рецессией со времен Великой депрессии и даже намного хуже, чем глобальный финансовый кризис».

Финансовый кризис 2008 года показал глобальный спад на 0,1% в течение 12 месяцев после его начала. Нынешний кризис оказал прямое влияние на Китай и Индию. Кроме того, оценка МВФ более оптимистична для 2021 года, в котором должно произойти восстановление мировой экономики на 5,6%.

Прогноз МВФ – плохая новость для биткоина

Прогноз МВФ для мировой экономики может плохо отразиться на рынке биткоина и криптовалют, так как главная криптовалюта недавно продемонстрировала рекордную корреляцию с индексом S&P 500. Пока трудно сказать, как отреагируют традиционные рынки на углубление кризиса, но история финансовых кризисов предсказывает дальнейший спад.

Согласно недавним данным Coinmetrics, рыночные потрясения в середине марта показали, что биткоин тогда находился в тесной корреляции с традиционными рынками. В конце марта корреляция биткоина с традиционными активами ослабилась, но в начале апреля снова достигла рекордных уровней прошлого месяца.

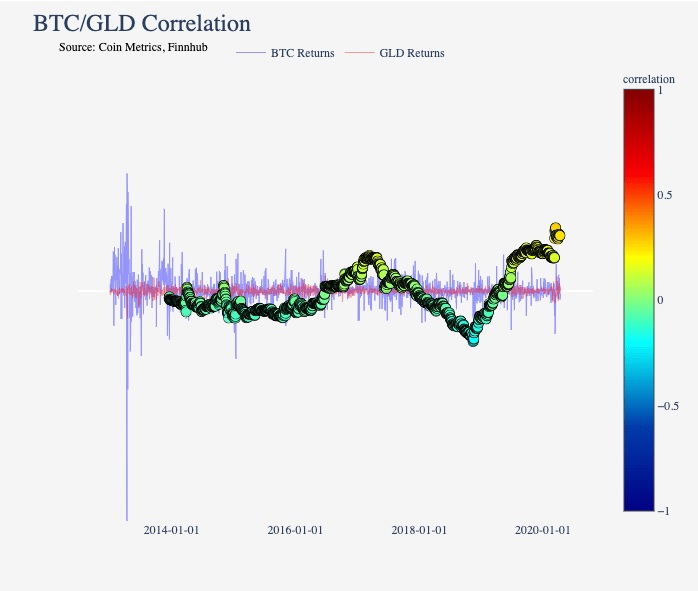

Корреляция между золотом и биткоином

Внезапный кризис ликвидности привёл к корреляции между большинством классов активов. Так, корреляция между S&P 500 и золотом достигла своего максимума за последние 5 лет.

Прибыльность золота во время великого финансового кризиса также может оказаться поучительной. В течение первых шести месяцев после его начала в 2008 году нехватка ликвидности привела к снижению цены золота на 30%, а в течение следующих 3,5 лет золото восстановилось на 150%.

Если подобная история повторится теперь, то биткоину обязательно нужно начать идти в ногу с золотом, чтобы ожидания биткоин-инвесторов, связанные с халвингом, оправдались.

В то же время Coinmetrics прогнозирует:

«Хотя корреляции недавно достигали рекордных максимумов, маловероятно, что корреляция между биткоином и S&P 500 будет оставаться высокой в долгосрочной перспективе, если не произойдут какие-либо существенные изменения в основах одного рынка или обоих из них».

Биткион будет стоить 5 центов и тогда я один, скуплю весь Биткоин и у меня будет 21 000 000 Биткоинов, за исключением «потерянных». Жду.