Крипторынок затаил дыхание перед потенциальным всплеском волатильности: сегодня истекают опционы на общую сумму $4,11 млрд по Bitcoin (BTC) и Ethereum (ETH). Такая масштабная экспирация способна серьезно качнуть рынок в обе стороны, особенно на фоне свежей просадки по обеим монетам.

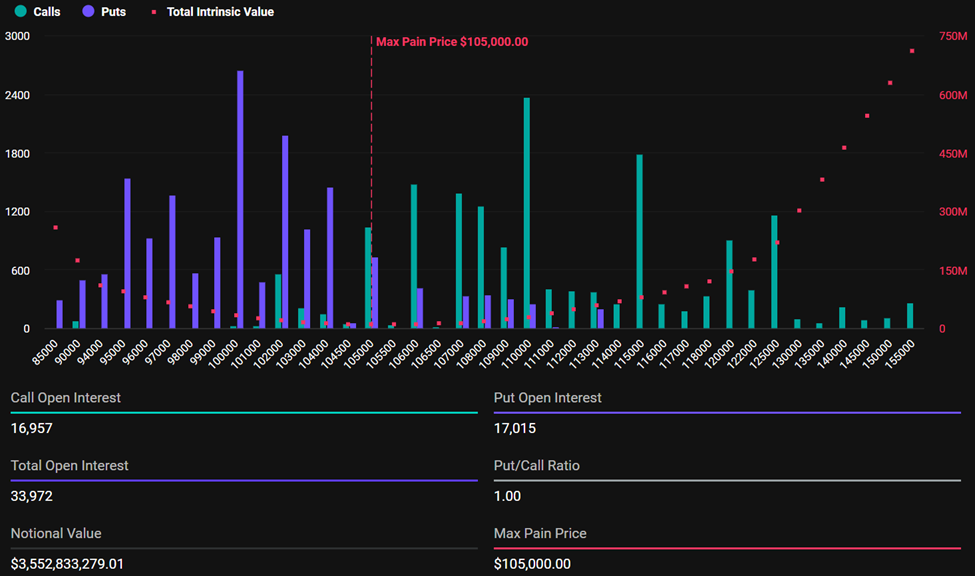

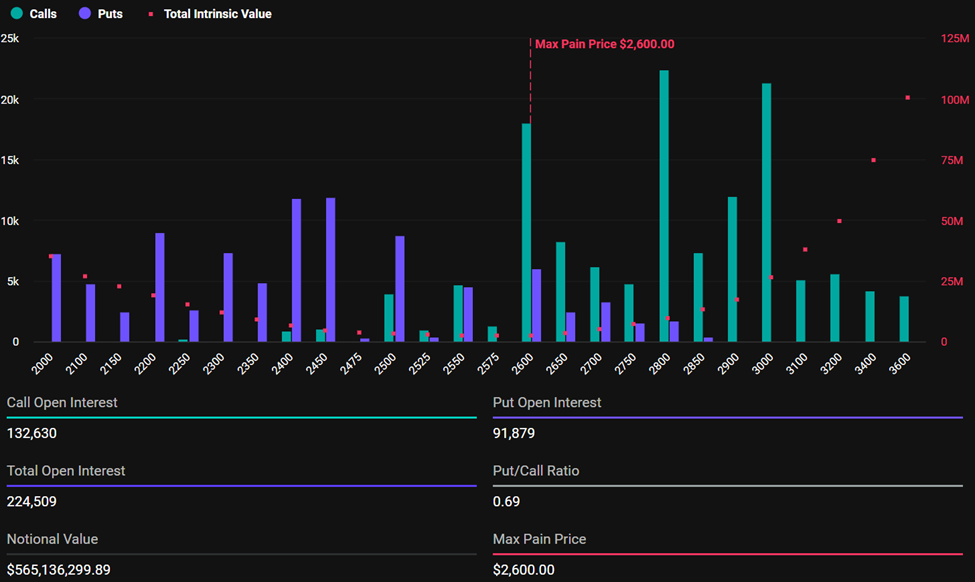

Согласно данным деривативной площадки Deribit, на BTC приходится львиная доля — около $3,5 млрд, в то время как ETH замыкает хвост с $565,13 млн. Трейдеры, маркетмейкеры и институционалы внимательно следят за уровнями max pain и соотношением put/call, чтобы вовремя переформатировать сетапы и не попасть под раздачу на фоне возможного импульса.

Опционные параметры: куда укажет «максимальная боль»

По состоянию на момент публикации, на экспирацию выходят 33 972 контракта по BTC и 224 509 по ETH. Это увеличение для Bitcoin по сравнению с прошлой неделей (27 959 контрактов), в то время как по Ethereum наблюдается снижение (с 246 849 ранее). Такие изменения в открытом интересе говорят о перераспределении рыночных ожиданий и возможной смене тактического фокуса у крупных игроков.

У Bitcoin уровень максимальной боли (max pain) зафиксирован на $105 000, при идеально сбалансированном соотношении put-to-call 1.00 — рынок как будто застыл между быками и медведями, намекая на фазу консолидации или затишья перед движением.

Тем не менее, если копнуть чуть глубже в данные открытых интересов, вырисовывается лёгкий перевес в сторону путов — потенциальный сигнал о доминирующем хеджировании или осторожном смещении в сторону медвежьего сценария на горизонте ближайших сессий.

У Ethereum — картина иного толка: пут-колл соотношение на уровне 0.69 и max pain на отметке $2 600 указывают на более выраженный бычий сентимент. Особенно это заметно среди деривативных трейдеров, делающих ставку на продолжение апсайда. Тут преобладают коллы — в том числе и по более высоким страйкам — что говорит о растущей уверенности в позитивном движении цены ETH в ближайшей перспективе.

Теория максимальной боли и рыночная реакция

Максимальная боль (max pain) — это критически важный уровень для опционного рынка, отражающий точку, в которой большинство контрактов истекают безденежными, нанося максимальный убыток участникам. Согласно теории максимальной боли, цена актива склонна тяготеть к этому уровню к моменту экспирации, особенно при низкой ликвидности и отсутствии чётких направляющих факторов.

ETH торгуется ниже своего max pain ($2 506 на момент написания), что усиливает бычьи ожидания. Это подтверждается доминированием коллов вдоль всей кривой страйков. BTC, хоть и также торгуется ниже уровня боли, остаётся в более сбалансированной зоне, не демонстрируя явного перевеса.

Как отметили аналитики Deribit:

«BTC демонстрирует симметричную экспозицию к страйку max pain, в то время как ETH более смещён в сторону коллов. Посмотрим, как рынок отреагирует на это на этот раз».

Как правило, после таких событий рынок входит в фазу стабилизации, когда трейдеры адаптируются к новому ценовому ландшафту. Однако, учитывая объёмы текущей экспирации, краткосрочная турбулентность практически гарантирована, и последствия могут отразиться на ценовых трендах вплоть до конца недели.

Макроэкономика и геополитика: давление усиливается

На фоне опционной экспирации дополнительный драйвер нестабильности добавляет макроэкономический и геополитический фон. Аналитики Greeks.live отмечают, что настроения в секторе криптодеривативов заметно ухудшились в краткосрочной перспективе после последних заявлений председателя ФРС Джерома Пауэлла.

По их данным, участники активно открывают позиции с отрицательной дельтой на июль, при этом планируя переход в позитивную дельту к четвёртому кварталу — типичная стратегия распределения рисков в условиях рыночной неопределённости.

«Трейдеры хеджируют даунсайд на июль, но уже нацелены на апсайд в Q4», — говорится в заявлении Greeks.live.

Дополнительным фактором риска выступает эскалация напряжённости на Ближнем Востоке, а также возможное вмешательство США. По неподтверждённым данным, ряд крупных участников рынка активно закупают долгосрочные путы, защищая портфели от возможного геополитического обвала.