Отчёт от VC Mangrove Capital говорит о том, что средняя доходность по 204 ICO составляет 1320%.

Такие данные возникают на фоне растущего интереса со стороны хедж-фондов и инвестиционных банков к пространству криптовалют — с более чем 55 хедж-фондами, специализирующимися на них.

Согласно последнему отчёту, слепые инвестиции в каждое ICO, в том числе в те, которые потерпели неудачу, привели к средней доходности в 1320% для инвесторов.

Венчурная компания Mangrove Capital Partners заявляет, что:

«Если бы каждый вслепую вложил по 10 тыс. евро в каждое ICO, в том числе значительное количество потерпевших неудачу, это привело бы к прибыльности в 13,2 раза».

Майкл Джексон, бывший главный администратор Skype и партнёр Mangrove, написал отчёт и проанализировал данные 204 ICO с «известными результатами» — тех, у которых токены теперь активно торгуются на биржах, а также тех, которые потерпели неудачу.

Выводы Джексона показывают, почему многие институциональные инвесторы — от хедж-фондов до инвестиционных банков — теперь стремятся в криптовалютное пространство.

Об ICO

ICO — это новый способ финансирования стартапов путем выпуска цифровых токенов, которые могут быть проданы онлайн. Токены идеологизированы и структурированы так же, как более ранние криптовалюты — биткоин и эфириум, сети которых фактически используется для запуска большинства ICO. Эти новые цифровые валюты продаются за реальные деньги, которые используются для финансирования развития стартапов.

Токены или монеты обычно связаны со стартапами. Вот как Mangrove описывает процесс:

«Служба потоковой передачи музыки может продавать подписные токены до запуска [платформы] и накапливать клиентскую базу, мотивированную продвигать сервис, как только продукт начнёт функционировать, — отчасти потому, что стоимость их токенов будет расти».

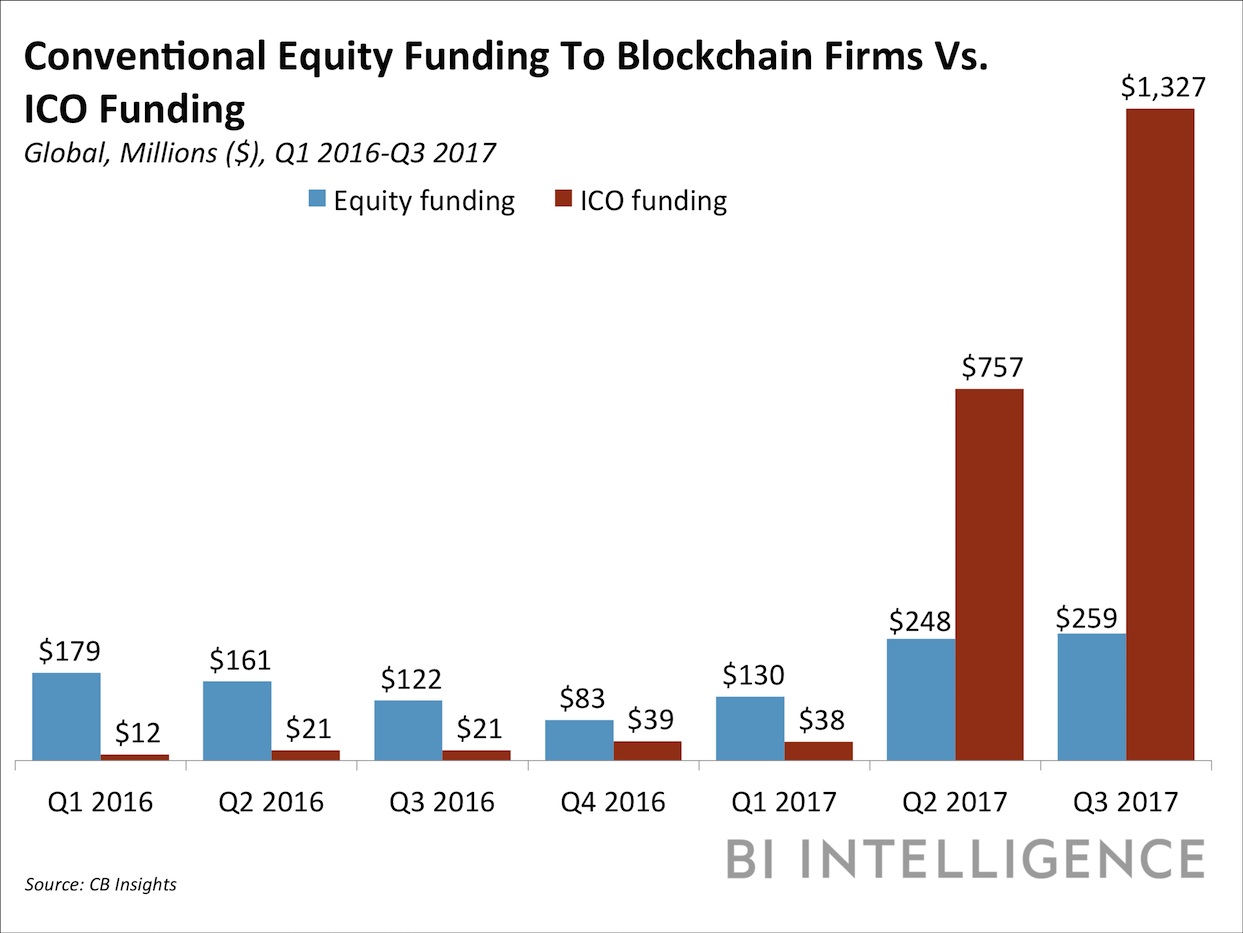

В 2017 году популярность ICO выросла, и с начала года они привлекли более чем $2 млрд. Компании, обратившиеся к блокчейну и ICO, значительно превзошли фирмы венчурного капитала, получив самый большой источник финансирования.

Тем не менее, регулирующие органы во всем мире предупредили, что инвестиции в ICO являются высокорискованными и необоснованными. Хотя некоторые монеты «взорвались» в цене, рынок характеризуется огромной волатильностью. UBS недавно заявил, что пространство находится в «спекулятивном буме».

Несмотря на эти неопределённости, многие инвестиционные банки и хедж-фонды начинают проявлять интерес к инвестированию в ICO и криптовалюты.

«Хедж-фонды и паевые фонды рассматривают криптовалютные возможности»

Этьен Брунет, лондонский венчурный капиталист, изучивший рынок ICO, сказал Business Insider:

«За последний год или около того в криптовалютном пространстве была безумная доходность».

«Для институциональных инвесторов потребовалось много времени, чтобы перейти от слов «что это» к словам «кажется, нам стоит инвестировать», — сказал он. «Прежде всего венчурные капиталисты были заинтересованы в инвестировании в ICO. Теперь институциональные инвесторы, начиная от хедж-фондов и взаимных фондов, быстро оценивают свои ‘криптовалютные’ возможности».

Хедж-фонды и другие активные инвесторы барахтались в эпоху после финансового кризиса на фоне роста ETF (биржевых инвестиционных фондов) и других пассивных инвестиционных схем. Хедж-фонды, как правило, отставали от простых индексных фондов в течение десятилетия после кризиса.

Привлекательность криптовалютных активов для активных инвесторов заключается в том, что они делают «обещание альфа» — доходность выше среднего по рынку. Брунет, исполнительный директор инвестиционного фонда Illuminate Financial, сказал:

«У нас есть хедж-фонды, у которых есть мандат, который более свободный, чем у других, и они начинают покупать монеты. И это, в конце концов, то, что они ищут».

Аналитическая финтех фирма NEXT заявила в августе, что известно не менее 55 криптовалютных хедж-фондов. Недавно Майк Новограц, бывший менеджер Fortress, объявил о планах по созданию криптовалютного хедж-фонда в $500 млн., а в среду Blockchain Capital из Сан-Франциско объявила о планах привлечения $150 млн., часть которых будет инвестирована в криптовалюты.

О Goldman Sachs

Недавно появились сообщения о том, что Goldman Sachs рассматривает возможность создания подразделения по торговле биткоином. Это следует из августовских заметок для клиентов:

«Институциональным инвесторам становится всё труднее игнорировать цифровые валюты».

Брунет замечает, что Goldman Sachs сообщил о заинтересованности в биткоине как о «важной вехе».

«Если вы большой фонд, вы не можете просто быть приняты биржей, потому что требуемое количество [криптовалют] слишком велико, а ликвидность бирж не так высока, как у традиционных бирж акций, таких как Nasdaq», — сказал он. «Институциональным инвесторам нужен OTC-брокер, чтобы покупать и продавать требуемые объёмы криптовалют».

Goldman Sachs мог бы выполнять эту роль. Тем не менее, существуют другие проблемы по регулированию и инфраструктуре рынка, такие как хранение и урегулирование расчётов, говорит Брунет. Нормативный статус многих криптовалютных токенов также неясен.

Тем не менее, Джексон написал в своем докладе: «После того, как ICO будут регулироваться, они смогут кардинально изменить то, как компании привлекают капитал для роста и оказывают глубокое влияние на венчурный капитал и банковские инвестиционные сообщества».

Брунет сказал: «Теперь люди рассматривают биткоин и эфириум как новый класс активов. Однако для других монет это всё ещё довольно умозрительно».

Хотите больше новостей? Facebook. Быстрее всех? Telegram и Twitter. Подписывайтесь!