С момента эпического апрельского рывка биткоин вернул себе позицию одного из самых эффективных активов. В настоящее время биткоин показывает лучшие результаты по сравнению с Nasdaq, S&P 500, недвижимостью, нефтью и золотом.

Напомним, что в первую неделю апреля биткоин совершил грандиозный рывок, поднявшись с $4130 до $5300. Учитывая, что биткоин начал свой год с $3760, актив продемонстрировал внушительный рост — более 40% с начала года.

Ниже в порядке эффективности будет показана цена биткоина по отношению к другим активам — нефти, акциям, недвижимости, облигациям и золоту.

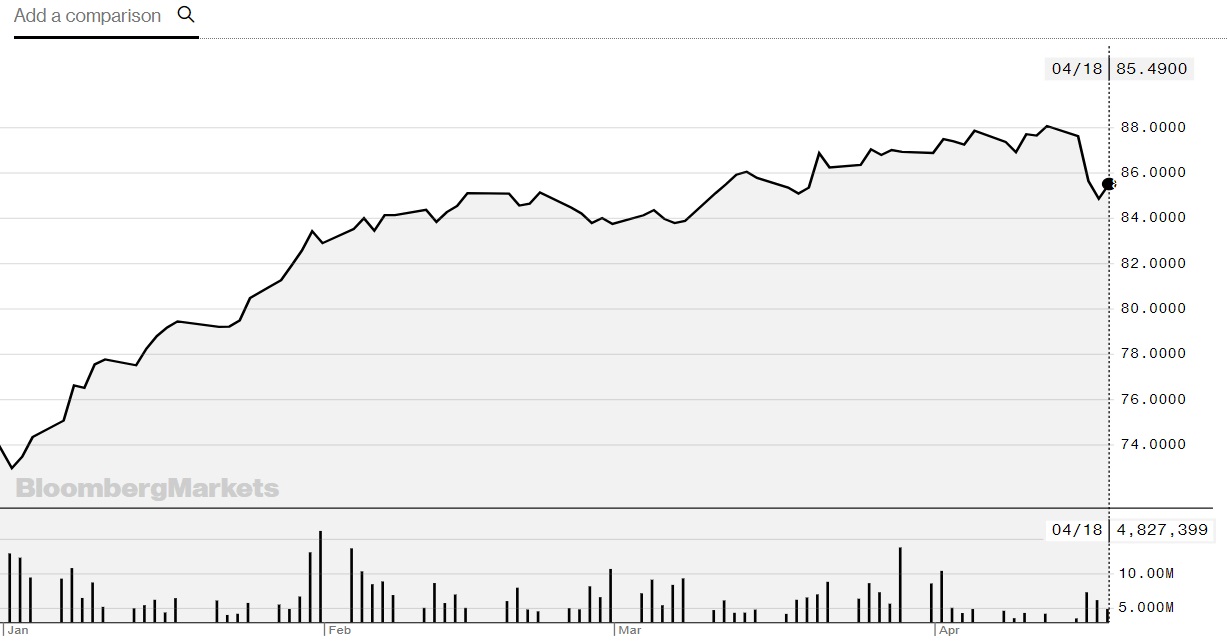

Нефть

В этом году нефть стала одним из самых прибыльных активов. На показатели нефтяных компаний в этом секторе повлиял рост стоимости нефти: цена барреля выросла с $46,3 до $63,4, что на 37% больше с начала года.

Цены на нефть были на историческом минимуме после падения в 2014 году. Эксперты связывали низкие цены с сочетанием нескольких факторов, включая рекордную добычу нефти в Соединенных Штатах и замедлением глобального экономического роста. По данным CNBC, в 2019 году цены снова растут из-за спроса, который превышает ожидаемый в связи с сокращением производства ОПЕК и ужесточением санкций США в отношении Ирана и Венесуэлы.

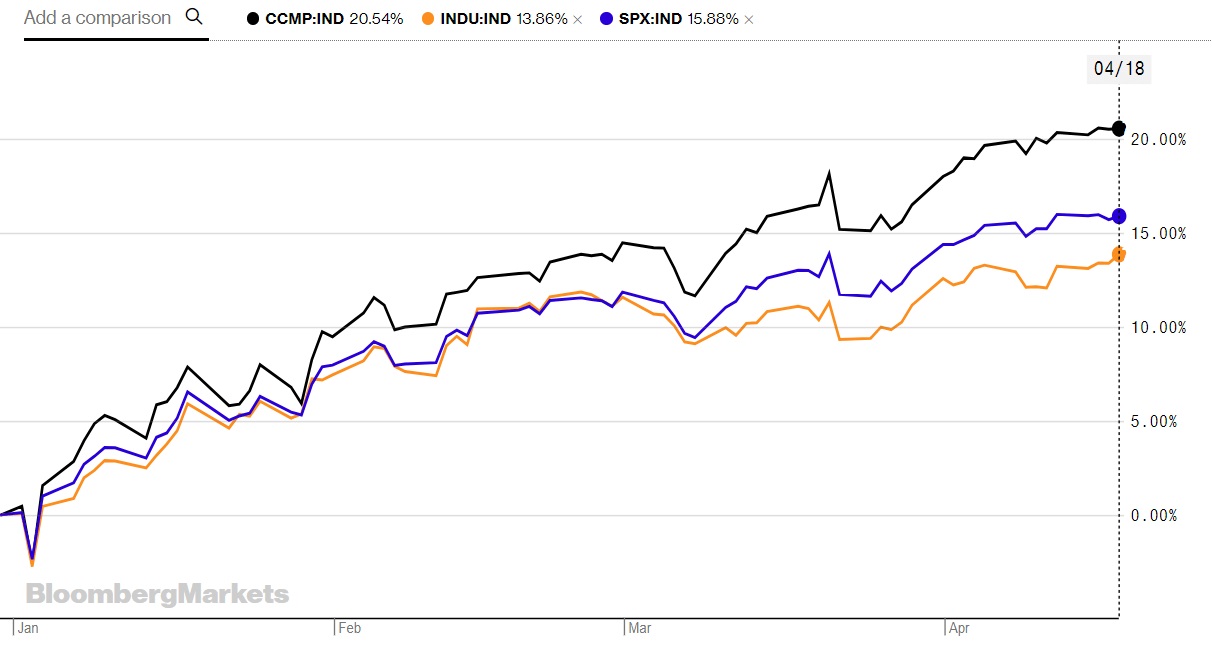

Рост фондового рынка после рождественского краха

Три основных индекса — Nasdaq, который включает акции высокотехнологичных компаний; S&P 500, который включает 500 крупнейших компаний США по рыночной капитализации; Доу-Джонс, который охватывает 30 крупнейших компаний США — также показали хорошую эффективность.

Эффективность фондового рынка связана с крупным рождественским обвалом, когда все три индекса потеряли более 10%. Внезапный обвал объяснили прогнозами замедления мировой экономики в сочетании с торговой войной между США и Китаем.

С начала года индекс Nasdaq вырос на 20,5%, Доу-Джонс — на 13,9%, а S&P 500 — на 15,9%.

Недвижимость

Индексы недвижимости также показали невероятные результаты. Инвестиции инвестиционных фондов недвижимости (REIT), которые занимаются приобретением коммерческой недвижимости (офисные здания, отели и т.д), также продемонстрировали рост — к примеру, Vanguard Real Estate ETF показал 17% дохода с начала года.

Облигации США

Облигации, как правило, более безопасны, чем акции, но предлагают более низкую доходность, поэтому инвесторы обычно обращаются к ним во времена неуверенности на фондовом рынке, а текущий фондовый рынок продолжает восходящий тренд, несмотря на обвал в декабре 2018 года.

iShares Core US Aggregate Bond ETF (AGG) отслеживает индекс, составленный из всего рынка инвестиционных облигаций в США. По данным Bloomberg, с января AGG продемонстрировала 2% роста.

Золото

С начала 2019 года золото, в котором многие видят главного конкурента биткоина, не стало успешной инвестицией. Инвесторы обычно покупают золото как способ диверсифицировать риски в портфеле с более высокой средней доходностью (но с большим риском). Последние 10 лет средняя цена на золото увеличивается на 4,8% в год. Тем не менее, с января золото принесло убытки в 0,4%, что очень далеко от 40% прибыли биткоина.

Таким образом, биткоин быстро сменил полученный в 2018 году титул одного из худших активов на один из самых эффективных благодаря астрономическому рывку в апреле:

Золото (чёрный), нефть (оранжевый), Nasdaq (темно-синий), REIT (красный), S&P 500 (зелёный), Доу-Джонс (темно-оранжевый), облигации США (голубой), биткоин (серый).

Золото (чёрный), нефть (оранжевый), Nasdaq (темно-синий), REIT (красный), S&P 500 (зелёный), Доу-Джонс (темно-оранжевый), облигации США (голубой), биткоин (серый).

[…] биткоин стал одной из самых прибыльных инвестиций, обогнав нефть, S&P 500 и золото. Интересно, что эксперты указывают на корреляцию […]

Нынешнее востоновление биткоина имеет очень серьёзное значение за всю историю его существования. Поскольку его уже можно воспринимать достаточно адекватно на самых больших финансовых уровнях. Как-то так друзья ????????

Это еще не восстановление, вот когда хотяб за 10к перевалит, тогда будет восстановление. Но вообще да, очень неплохо, падение по крайней мере прекратилось.