Нам предстоит стать свидетелями изменения сферы банковских услуг по аналогии с тем, что мы видели в сферах организации путешествий и способах продажи книг.

Мы все начинаем привыкать к удобству онлайн-банкинга и использованию сервисов при помощи наших смартфонов, хотя при этом до сих пор часто посещаем банки для решения многих организационных и технических вопросов. При этом все говорит о том, что «Рубикон пройден, жребий брошен» и это лишь вопрос времени, когда Интернет окончательно изменит банковский мир.

На сегодняшний день мы еще не увидели действительно масштабных изменений, подобно тем, которые вносили в свое время Expedia, Betfair или Amazon в свои сферы путешествий, торговли или формата продажи книг.

Подобной революции можно ждать со стороны p2p-финансовых систем (peer-to-peer — равный равному или одноранговые сети), которые активно внедряются в платежные сервисы и площадки онлайн-кредитования, на которых сводятся на прямую заемщики кредиторы с вкладчиками.

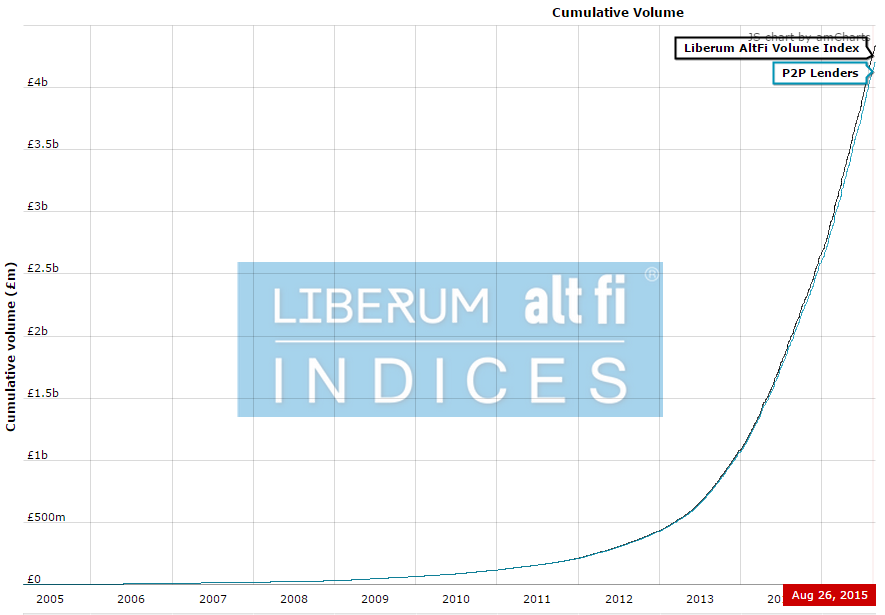

Потенциал роста и развития этих площадок феноменален. Согласно данным аналитического портала AltFi и его показателю The Liberum AltFi Volume Index, который отслеживает динамику развития p2p-финансов, совокупный объем p2p-кредитования в Великобритании составляет на данный момент около £4,3 млрд., что очень не плохо для отрасли, которая празднует свое десятилетие в этом году. При этом если взглянуть на эти цифры в разрезе всего объема кредитования в Великобритании, то становится понятно, что направление только зарождается.

Ориентировочно через 10 лет, по мнению многих экспертов, p2p-площадки будут самым актуальным и распространенным способом получения кредита. На сегодняшний день можно выделить несколько основных волн, которые будут катализаторами развития и роста p2p-кредитования.

Возможности Интернета — раньше для совершения покупок потребители должны были взаимодействовать с массой посредников и дилеров, которые в итоге повышали цены на продукцию. Интернет революция позволили таким сервисам, как eBay и Amazon взаимодействовать покупателям и продавцам напрямую. Аналогичным образом Betfair позволила любителям спорта делать свои ставки на исход игры минуя традиционных букмекеров. Но в отличие от других секторов, в банковском сегмента недостаточно одного интернета, чтобы совершить революцию.

Демократизация регулирования — мы очень часто становимся свидетелями, как нормативное регулирование душит финансовые инновации (достаточно вспомнить хотя бы индустрию криптовалют). При этом наличие четкой и грамотной нормативной базы выступило бы хорошим подспорьем для развития p2p — финансовых систем (кредитование и платежные системы).

Одним из основных направлений регуляторов в традиционном банкинге является контроль количества выданных кредитов, так как банки могут выдавать значительно больше кредитов, чем привлекли депозитов. Подобный подход обеспечивает высокую норму прибыли в спокойные периоды, но когда наступают кризисные времена, то вся система рушится вместе с деньгами вкладчиков.

p2p-кредитование работает по совершенно иному принципу, заемщик получает ровно столько, сколько внес кредитор или вкладчик. Подобная система снимает массу рисков, присущих традиционной кредитной деятельности со стороны сегодняшних банков.

Одной из причин быстрого развития p2p-кредитования была возможность доступа к большому массиву онлайн информации о риск-профиле потенциальных заемщиков. Банки не готовы делиться своими данными относительно клиентов с учреждениями, которые не относятся к сегменту традиционных финансовых институтов.

С проникновением Интернета в повседневную жизнь потенциальных клиентов, инновационные площадки получили доступ к информации, которой не обладают даже банки и она позволяет по многим вопросам даже глубже составить портрет заемщика.

К примеру, риск-профиль клиента, который работает на одном и том же месте уже 7 лет не сильно изменится, если он придет за кредитом после первого года работы или после седьмого (при прочих равных обстоятельствах).

Специалисты некоторых p2p-кредитных площадок отмечают такие интересные закономерности, как, если человек оформляет заявку на кредит в воскресенье, то его риск-профиль, как правило,по остальным показателям значительно надежнее. В качестве объяснения этого феномена они выдвигают предположения, что человек, который занимается личными делами не в рабочее время, а выбирает для этого период во время выходных, чтобы посидеть перед компьютером для организации своих финансовых вопросов, будет более успешным и стабильным.

Нельзя обойти и вопрос затрат на обслуживание кредитных операций. Любой традиционный банк содержит огромный штат сотрудников, платит аренду и многое другое, что уже включено в стоимость кредита. p2p-площадки лишены всех этих нюансов, что позволяет им быть значительно выгоднее для потребителей.

Синергия от всех этих факторов должна начать беспокоить традиционные банки.

Все доводы банковских игроков, что клиенты на онлайн-площадках плохо понимают на что они идут просто тонут в том удобстве и доступности информации, которые предлагают p2p-сервисы 24 часа в сутки и в любом месте благодаря Интернету.

Компаниям Amazon, eBay и Expedia уже около 20 лет и за этот период они резко поменяли свои отрасли, именно поэтомув ближайшие 10 лет стоит ждать аналогичной революции благодаря p2p-финансовым площадкам в сфере традиционного банкинга.

via Telegraph